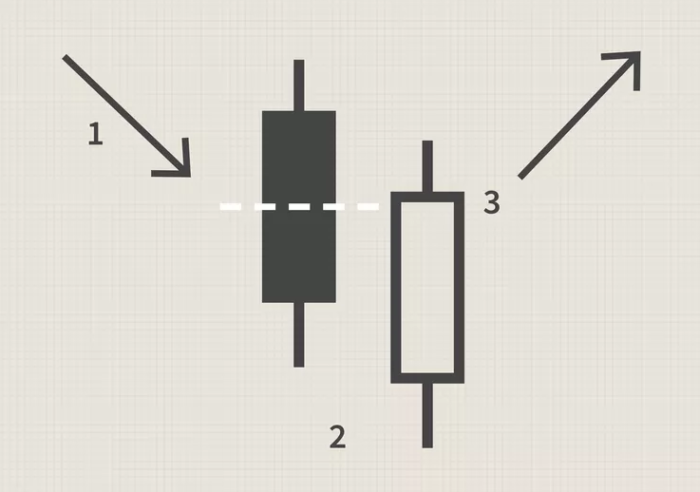

الگوی کندلی پیرسینگ (Piercing Pattern) چیست؟

الگوی کندلی پیرسینگ (Piercing Pattern) که به آن الگوی نفوذی نیز گفته میشود، نشاندهندهی احتمال تغییر کوتاهمدت روند از نزولی به صعودی است. این الگو شباهت زیادی به الگوی کندلی «پوششی صعودی» دارد. در حقیقت، الگوی پیرسینگ به معامله گران کمک می کند تا متوجه شوند که روند نزولی در حال پایان است.

این الگو از دو کندل قیمتی تشکیل شده است.

کندل اول:

- یک کندل نزولی با مونتوم قوی است که در انتهای یک روند نزولی شکل میگیرد.

- این کندل نشاندهنده فشار فروش قوی در بازار است.

- بدنهی این کندل باید اندازه متوسط یا بزرگی داشته باشد.

کندل دوم:

- یک کندل صعودی بلند بعد از کندل نزولی روز قبل تشکیل می شود.

- این کندل با یک شکاف قیمتی (گپ) نسبت به کف قیمتی روز قبل باز میشود، به این معنی که قیمت افت قابل توجهی را تجربه میکند، سپس به سمت بالا بازمی گردد.

- قیمت پایانی این کندل باید حداقل نیمی از بدنهی کندل اول را پوشش دهد.

- این کندل میتواند سایههای بلند یا کوتاهی داشته باشد.

الگوی پیرسینگ چگونه کار میکند؟

الگوی پیرسینگ نشاندهندهی دو روز معاملاتی است. در روز اول، فروشندگان کنترل بازار را در دست دارند و قیمت را پایین میآورند. اما در روز دوم، خریداران با قدرت وارد بازار شده و قیمت را بالا میبرند. این الگو میتواند نشانهای از کاهش تمایل فروشندگان به ماندن در بازار باشد. با پایین آمدن قیمت، تقاضا برای خرید افزایش مییابد و خریداران تمایل بیشتری برای خرید نشان میدهند. این تغییر روند میتواند پیشبینی کنندهی نسبتاً قابل اعتمادی برای افزایش قیمت در کوتاه مدت باشد.

تصویر فوق نشان دهنده شکل گیری الگوی کندلی پیرسینگ است که ابتدا روند بازار نزولی بوده است. در انتهای روند، کندل نزولی با مومنتوم قوی تشکیل شده است. سپس مومنتوم صعودی افزایش یافته و کندل صعودی به بالای سطح ۵۰ درصدی کندل نزولی عبور کرده است.

روانشناسی پشت این الگو

الگوی پیرسینگ از نظر روانشناسی نشان دهنده تغییر روحیه بازار از منفی به صعودی است.

- روز اول: یک کندل نزولی با مومنتوم قوی نشان دهنده افت شدید قیمت و احساسات منفی در بازار است.

- روز دوم: بازار با یک «گپ» قیمتی به سمت پایین حرکت می کند که در واقع فرصتی برای خریداران خوش بین جهت ورود به بازار با قیمتی پایین تر است.

- بالا رفتن قیمت در روز دوم: افزایش قیمت در طول روز دوم نشان دهنده تقویت خوش بینی در بازار است.

- بستن شدن بالاتر از نصف بدنه کندل روز اول: بسته شدن کندل قیمتی در انتهای روز دوم بالاتر از نصف بدنه کندل نزولی روز اول نشانه ای از به دست گرفتن کنترل بازار توسط خریداران است.

بنابراین، الگوی پیرسینگ به عنوان یک سیگنال خرید در نظر گرفته می شود، زیرا نشان می دهد که روند نزولی ممکن است در حال پایان یافتن باشد و روند صعودی در حال شکل گیری است. با این حال، به خاطر داشته باشید که معامله گران همیشه قبل از تصمیم گیری برای خرید و فروش، باید این الگو را با استفاده از سایر ابزارهای تحلیل تکنیکال و تحقیقات بنیادی تایید کنند.

مثال الگوی پیرسینگ

برای درک بهتر الگوی پیرسینگ، بیایید نگاهی به نمونه ای از یک استراتژی معاملاتی بر اساس این الگو داشته باشیم:

- شناسایی روند نزولی: اولین قدم برای معامله گران پیدا کردن بازاری است که روند مشخصی دارد. در نمودار فوق، روند بازار نزولی است.

- تشخیص کندل نزولی با مومنتوم قوی: بعد از تایید روند نزولی، معامله گران باید منتظر ظهور یک کندل نزولی در انتهای روند نزولی باشند. در این مثال، کندل نزولی نسبتاً قوی است که نشانگر حضور فروشندگان در بازار است.

- تشخیص کندل صعودی با نفوذ: در روز دوم، بازار با گپ قیمتی باز شده و قیمت به زیر کف قیمتی کندل روز قبلی نفوذ کرده است اما مومنتوم صعودی افزایش یافته و کندل صعودی بالاتر از سطح پنجاه درصدی کندل روز قبل بسته شده است که نشانگر شکل گیری کندل پیرسینگ است.

- ایجاد موقعیت خرید: بعد از شناسایی الگوی پیرسینگ، معامله گران می توانند در قیمت بسته شدن کندل صعودی، یک موقعیت خرید باز کنند. در این نمودار، بازار به بالای قیمت CLOSE عبور کرده و روند صعودی شروع شده است.

- قرار دادن حد ضرر: برای مدیریت ریسک، معامله گران می توانند حد ضرر معامله را پایین تر از کف قیمتی کندل نزولی قبلی قرار دهند.

- خارج شدن از معامله: در نهایت، معامله گران می توانند حد سود خود را در یک سطح از پیش تعیین شده، مانند یک سطح مقاومتی یا سطح فیبوناچی اصلاحی قرار دهند.

با استفاده از این استراتژی، معامله گران می توانند از الگوی «پیرسینگ» برای کسب سود احتمالی از بازگشت های صعودی بازار استفاده کنند. به خاطر داشته باشید که این صرفا یک نمونه است و همواره باید قبل از انجام معامله، از سایر ابزارهای تحلیل تکنیکال و تحقیقات بنیادی استفاده کنید.

واکنش به الگوی پیرسینگ

هنگامی که الگوی پیرسینگ روی نمودار قیمت ظاهر می شود، معامله گران ممکن است آن را به عنوان سیگنالی برای خرید تفسیر کنند. این الگو نشان می دهد که پس از کاهش فشار فروش، خریداران کنترل بازار را به دست گرفته اند. اما مهم است به خاطر داشته باشید که هیچ اندیکاتور یا الگویی به تنهایی نمی تواند موفقیت را تضمین کند و هر معامله ای با مقداری ریسک همراه است.

در واکنش به الگوی پیرسینگ، معامله گران می توانند چند کار انجام دهند:

- تایید الگو: ابتدا باید با اطمینان از بسته شدن کندل دوم بالاتر از نصف بدنه کندل اول، اعتبار الگو را تایید کنند.

- تحلیل بازار: سپس باید شرایط کلی بازار را در نظر بگیرند و به دنبال نشانه ها یا الگوهای دیگری باشند که جهت صعودی بازار، که توسط الگوی پیرسینگ نشان داده شده است، را تایید کنند.

- کنترل ریسک: با استفاده از دستورات «حد ضرر» و بررسی نسبت ریسک به ریوارد معامله، ریسک را کنترل کنند.

- تصمیم گیری معاملاتی: در صورتی که الگوی پیرسینگ تایید شود و شرایط بازار از آن حمایت کند، معامله گر ممکن است به فکر باز کردن یک موقعیت خرید بلندمدت باشد. اما بسیار مهم است که قیمت را به دقت زیر نظر داشته باشند و در صورت تغییر جهت بازار علیه معامله گر، آماده بستن موقعیت باشند.

- ترکیب الگو با اندیکاتورهای تکنیکال: هم چنین معامله گران می توانند این الگو را با اندیکاتورهای تکنیکالی مانند MACD و RSI ترکیب کنند و سپس وارد موقعیت خرید شوند.

اما به خاطر داشته باشید که اندیکاتور استوکاستیک (Stochastic Oscillator) ممکن است برای الگوی «پیرسینگ» چندان مناسب نباشد. زیرا این اندیکاتور بیشتر بر شناسایی حرکت و ادامه روند تمرکز دارد، در حالی که الگوی «پیرسینگ» نشان دهنده معکوس شدن روند است.

مزایای الگوی پیرسینگ

- سیگنال ورود و خروج از معامله: الگوی پیرسینگ یک سیگنال واضح به معامله گران می دهد که نشان دهنده تغییر احتمالی روحیه بازار از منفی به صعودی است. این تغییر احساسات می تواند فرصتی را برای خریداران بالقوه ایجاد کند. معامله گران می توانند از این اطلاعات برای تصمیم گیری آگاهانه تر در مورد زمان ورود یا خروج از معاملات استفاده کنند.

- احتمال تغییر روند: از آنجایی که الگوی پیرسینگ نشان دهنده کاهش فشار فروش است، می تواند نشانه ای از معکوس شدن احتمالی قیمت باشد. این کاهش فشار فروش می تواند حاکی از ورود خریداران و تغییر جهت قیمت باشد.

- تایید با سایر اندیکاتورها: معامله گران اغلب از الگوی پیرسینگ به همراه سایر اندیکاتورهای تحلیل تکنیکال مانند میانگین های متحرک یا اندیکاتورهای حجم معاملات برای تایید احتمال تغییر روند و افزایش دقت معاملات خود استفاده می کنند.

الگوی «پیرسینگ» می تواند ابزار مفیدی برای معامله گران باشد و زمانی که با مدیریت محتاطانه ریسک و بررسی دقیق شرایط بازار همراه شود، می تواند به عنوان یک دارایی ارزشمند در استراتژی کلی معاملاتی فرد عمل کند. به عبارت دیگر، این الگو به تنهایی برای تصمیم گیری کافی نیست و باید با سایر ابزارهای تحلیل تکنیکال و بررسی های بنیادی ترکیب شود.

معایب الگوی پیرسینگ

در کنار مزایایی که برای الگوی پیرسینگ ذکر شد، این الگو معایبی نیز دارد که باید به آنها توجه کرد. در ادامه به سه مورد از معایب اصلی این الگو اشاره می کنیم:

- کمیاب بودن: الگوی پیرسینگ به ندرت در نمودارهای قیمتی شکل می گیرد. همین کمیاب بودن، پیش بینی ظهور این الگو را دشوار می کند.

- قدرت سیگنال دهی کمتر: الگوی پیرسینگ به اندازه الگوهای دوجی از قدرت سیگنال دهی بالایی برخوردار نیست. به عبارت دیگر، احتمال اینکه این الگو یک سیگنال کاذب/فیک باشد، بالاتر است.

- لزوم ترکیب با سایر ابزارها: در نظر گرفتن این الگو بدون ترکیب با سایر ابزارهای تحلیل تکنیکال یا عوامل بنیادی بازار، می تواند منجر به تصمیمات معاملاتی اشتباه شود. بسیاری از معایب این الگو ناشی از کمیاب بودن آن است. بهترین کار این است که به طور فعال به دنبال این الگو نباشید، بلکه زمانی که آن را مشاهده کردید بر اساس استراتژی معاملاتی خود اقدام کنید.