یکشنبه ۲۵ شهریور ۱۴۰۳ – ۱۱:۱۷

مارکت سنتیمنت (Market Sentiment) به نگاه و رفتار کلی سرمایهگذاران نسبت به یک بازار یا ابزار مالی گفته میشود. در واقع احساس یا تمایلات کلی سرمایهگذاران و یا به زبان سادهتر، روانشناسی جمعی است. به طور کلی، افزایش ادامهدار قیمتها نشانگر سنتیمنت صعودی یا بولیش در بازار است. در مقابل، سقوط ادامهدار قیمتها هم نشانگر سنتیمنت نزولی یا بریش است. در این مقاله میخواهیم با مفهوم سنتیمنت بازار بیشتر آشنا شویم و اندیکاتورها و شاخصهای کاربردی در این زمینه را بشناسیم.

مارکت سنتیمنت چیست؟

مارکت سنتیمنت یا سنتیمنت سرمایهگذاران همیشه بر پایه مسائل بنیادی یا فاندامنتال نیست. نوسان گیران روزانه بازار و تحلیل گران تکنیکال بیشتر به سنتیمنت بازار تمرکز میکنند. دلیل آن هم خیلی ساده است، این گروه از معامله گران بیشتر از اندیکاتورهای تکنیکال استفاده میکنند و از جریانات و نوسانات کوتاهمدت بازار برای کسب سود استفاده میکنند. به همین دلیل از سنتیمنت یا انتظارات و تمایلات کوتاهمدت بازار بیشتر استفاده میکنند. مارکت سنتیمنت برای معامله گران خلاف روندی هم اهمیت زیادی دارد. معامله گران خلاف روندی همیشه سعی میکنند که در خلاف جهت بازار حرکت کنند. به طور مثال اگر در بازار همه خریدار هستند، این گروه به فکر معامله فروش خواهند بود.

معمولاً سرمایهگذاران سنتیمنت بازار را یا نزولی در نظر میگیرند و یا صعودی. وقتیکه فروشندگان بازار را در کنترل خود دارند، قیمتها پایین میآیند. زمانی که خریداران کنترل را در دست دارند، قیمتها به تدریج افزایش مییابند. گاهی اوقات احساسات و عواطف هم بازارهای مالی را به حرکت وا میدارند. به همین دلیل نمیتوان گفت که مارکت سنتیمنت همیشه با ارزش بنیادی بازار مترادف است. در واقع سنتیمنت بازار برآیند احساسات، عواطف، تمایلات و پیشبینیهای جمعی بازار است. اما ارزش بنیادی بازار همان وضعیت عملکرد کلی بازار است. گاهی اوقات شاید بازار از دید بنیادی خوب باشد، اما سنتیمنت بازار نشانگر ناامیدی و بیاعتمادی باشد. در چنین شرایطی بازگشت قیمتها به سطوح بنیادی کار سختی خواهد بود.

برخی از سرمایهگذاران سعی میکنند با یافتن سهام یا داراییهایی که از دید سنتیمنت بازار ارزان یا گران هستند، سود کنند. آنها از اندیکاتورهای مختلفی استفاده میکنند تا بهترین دارایی مالی موجود را برای سرمایهگذاری پیدا کنند. شاخص CBOE VIX، شاخص اوج-کف، شاخص درصد صعودی (BPI) و میانگینهای متحرک ابزار رایجی هستند که برای این کار استفاده میشوند.

اندیکاتورهای رایج برای ارزیابی سنتیمنت بازار

شاخص VIX

شاخص VIX یا شاخص ترس در بازار سهام نیویورک مهمترین شاخص برای ارزیابی سنتیمنت بازار است. افزایش شاخص VIX به معنی افزایش ترس سرمایهگذاران و بیاعتمادی آنها در بازار است. اگر معامله گران احساس کنند که باید در مقابل ریسک از خود محافظت کنند، به معنی تشدید نوسانات قیمتی در بازار خواهد بود. معامله گران معمولاً میانگین متحرکی را به شاخص VIX اعمال میکنند تا کف و اوجهای نسبی این شاخص را ارزیابی کنند.

شاخص اوج-کف

شاخص اوج-کف، تعداد سهام شرکتهایی که اوج ۵۲ هفتهای ثبت کردهاند را با تعداد سهام شرکتهایی که به کف ۵۲ هفتهای رسیدهاند مقایسه میکند. زمانی که این شاخص زیر ۵۰ است، قیمت سهام در نزدیکی کفهای قیمتی است و سنتیمنت بازار هم نزولی است. وقتی این شاخص به بالای ۷۰ عبور میکند، به این معنی است که قیمت سهام در نزدیکی اوجهای قیمتی است و سرمایهگذاران سنتیمنت صعودی دارند. معامله گران معمولاً این اندیکاتور را در شاخصهایی مثل شاخص سهام S&P 500 و یا نزدک ۱۰۰ اعمال میکنند.

شاخص درصد صعودی (BPI)

شاخص درصد صعودی، تعداد سهام شرکتهایی که الگوی صعودی دارند را بر اساس وضعیت چارتها بررسی میکند. بازارهای بدون روند یا خنثی معمولاً درصد صعودی ۵۰ درصدی دارند. وقتیکه شاخص BPI به درصدهای بالای ۸۰ میرسد، سنتیمنت مارکت هم خوشبینی مفرط است. یعنی بازار در وضعیت اشباع خرید قرار دارد. در مقابل وقتی این شاخص به زیر ۲۰ درصد میرسد، به این معنی است که سنتیمنت بازار منفی است و نشانگر وضعیت اشباع فروش است.

میانگینهای متحرک

معمولاً سرمایهگذاران از میانگین متحرک ساده ۵۰ و میانگین متحرک ساده ۲۰۰ برای درک سنتیمنت بازار استفاده میکنند. وقتیکه میانگین متحرک ۵۰ به بالای میانگین متحرک ۲۰۰ عبور میکند، گلدن کراس اتفاق میافتد و نشانگر شیفت سنتیمنت بازار به سمت صعودی است. در مقابل وقتی میانگین متحرک ساده ۵۰ به زیر میانگین متحرک ۲۰۰ عبور میکند، نشانگر کراس مرگ است و یعنی روند به نزولی تغییر خواهد کرد.

مثال واقعی از سنتیمنت بازار

سنتیمنت بازار در ماه دسامبر ۲۰۱۸ به نزولی تغییر کرد. چندین عامل باعث شدند تا سرمایهگذاران به آینده بدبین شوند و نگرانیها تشدید شوند. ابتدا ترس از افت سودآوری شرکتهای سهامی بازار را تحت تأثیر قرار دارد. بعد از چند سال رشد دو رقمی درآمد شرکتهای حاضر در S&P 500، بسیاری از تحلیلگران پیشبینی کردند که رشد درآمد شرکتها در سال ۲۰۱۹ تنها ۳ تا ۴ درصد خواهد بود.

در آن زمان رئیس وقت فدرال رزرو آمریکا (پاول)، سرمایهگذاران را ترساند. او در کنفرانس مطبوعاتی خود اعلام کرد که سیاستهای پولی بانک مرکزی آمریکا در وضعیت خودکار قرار دارند. بازار سخنان رئیس فدرال رزرو را متمایل به سیاستهای انقباضی تفسیر کرد. درحالیکه بازار نیاز به سیاستهای انبساطی پولی و حمایتی داشت. این عامل هم بر سنتیمنت کلی بازار آسیب وارد کرد.

در ادامه تشدید تنشهای تجاری میان آمریکا و چین و اعمال تعرفههای تجاری متقابل و همچنین تعطیلی دولت آمریکا باعث تشدید نگرانیها شدند. به گونهای که بازارهای سهام آمریکا سقوط شدید و بیسابقهای را تا آن زمان تجربه کردند. سقوط بازار سهام بدترین سقوط از سال ۱۹۳۱ تا به آن روز بود.

ترکیب سه سبک بنیادی، تکنیکال و سنتیمنتال!

روشهای مختلفی برای تحلیل بازار فارکس وجود دارند. در تمامی سبکها هدف پیدا کردن فرصت معاملاتی سودآور است. تجربه ثابت کرده که ترکیب روشهای مختلف میتواند سودهای خوبی به دنبال داشته باشد. در حرفه معاملهگری سه سبک تحلیل فاندامنتال، تکنیکال و سنتیمنتال حرف اول و آخر را میزنند. برخی از معامله گران سعی میکنند تنها در یکی از این سبکها تخصص پیدا کنند، اما ترکیب روشهای مختلف میتواند شانس موفقیت معاملات را بالا ببرد. حقیقت این است که اگر میخواهید بازار را به طور جامع تحلیل کنید، به هر سه سبک نیاز دارید. اگر تنها به یکی از سبکها تمرکز کنید، تحلیلهای شما ضعیف خواهند بود و در نتیجه با ضرر از بازار خارج خواهید شد. اما چگونه میتوان سبکهای مختلف را با یکدیگر ترکیب کرد؟

آشنایی با تحلیل فاندامنتال (Fundamental Analysis)

سبک تحلیل فاندامنتال یا بنیادی بیشتر روی فاکتور های اقتصادی که بر ارزش ارز تأثیر دارند تمرکز کرده است. برخی شاخصهای اقتصادی مثل شاخص تورم، نرخ بهره، مسائل سیاسی، نرخ بیکاری و شاخص تولید ناخالص داخلی یا GDP بیشترین تأثیر را بر ارزش ارزهای موجود در بازار فارکس دارند. معاملهگرانی که از تحلیل فاندامنتال استفاده میکنند، با تحلیل شاخصهای اقتصادی به دنبال فرصتهای معاملاتی هستند و معتقدند که وضعیت بنیادی اقتصاد نشانگر قیمت برابری ارزها هستند.

به همین دلیل کشوری که اقتصاد قویتری دارد، قیمت و ارزش ارز آن کشور هم بالاتر خواهد بود. تحلیلگران فاندامنتال با ارزیابی شرایط بنیادی اقتصاد یک کشور به این نتیجه میرسند که ارزش ارز کشور مربوطه به مرور زمان در برابر رقبا تضعیف یا تقویت خواهد شد. از آنجایی که شاخصهای اقتصادی و تصمیمگیریها در رابطه با سیاستهای پولی و مالی به طور مرتب به روز رسانی میشوند، تحلیلگر فاندامنتال هم به طور منظم شرایط را ارزیابی میکند و روندهای بلندمدت و میانمدت را تشخص میدهد.

قبل از اینکه شاخصهای اقتصادی منتشر شوند و یا نشستهای تعیین نرخ بهره برگزار شوند، نشانههایی در بازار دیده میشوند که میتوانند چشمانداز ارزهای موجود را تائید و یا تغییر دهند. شاخصهای اقتصادی پیشرو چنین قابلیتی دارند. یعنی با انتشار اخبار اقتصادی جدید، مشخص میشود که تحلیل بنیادی فعلی همچنان صحت دارد و یا نقض شده است.

شاخصهای اقتصادی معمولاً در سه گروه دستهبندی میشوند:

- شاخصهای اقتصادی که طبق انتظارات و پیشبینی بازار منتشر میشوند. یعنی دادههای اقتصادی منتشرشده با پیشبینی بازار همخوانی دارند.

- شاخصهای اقتصادی که بهتر از پیشبینی بازار هستند. یعنی دادههای جدید بهتر از انتظارات هستند.

- شاخصهای اقتصادی که بدتر از پیشبینی بازار هستند. یعنی دادههای جدید بازار را ناامید میکنند.

تفسیر اینکه دادههای جدید بهتر یا بدتر از پیشبینیهای قبلی هستند باعث تشدید نوسانات بازار میشوند. در واقع وقتی دادههای اقتصادی با پیشبینی یا انتظارات بازار انحراف پیدا میکنند، یعنی تحلیلهای قبلی هم نقض شدهاند و باید معامله گران تصمیمات جدیدی اتخاذ کنند. همین تصمیمات جدید باعث تغییر قیمتها در بازار میشوند. هر چقدر انحراف دادههای اقتصادی از پیشبینی بازار بیشتر باشند، اندازه و سرعت حرکات قیمتی بازار هم بزرگتر و سریعتر خواهد بود.

اگر دادههای اقتصادی منتشر شده بهتر از پیشبینی بازار باشند، به این معنی است که چشمانداز اقتصادی کشور مورد نظر بهبود یافته و در نتیجه ارز مربوطه هم در برابر رقبا تقویت خواهد شد. در مقابل اگر دادههای اقتصادی ضعیفتر از پیشبینیها باشند، به این معنی است که چشمانداز اقتصادی کشور مورد نظر تضعیف شده و ارز مربوطه هم به مرور زمان در برابر رقبا سقوط خواهد کرد. اکثر معامله گران فاندامنتال بر این باورند که اگر دادههای اقتصادی منتشر شده با پیشبینیهای بازار همخوانی داشته باشند، تأثیری بر قیمت ارز نخواهند داشت.

آشنایی با تحلیل تکنیکال (Technical Analysis)

در سبک تحلیل تکنیکال هدف اصلی تحلیلگر بررسی رفتار بازار در گذشته است. تحلیلگر با بررسی رفتار قبلی بازار سعی میکند روند آتی ارزها را برآورد کند. تحلیلگران تکنیکال از سیستمهای مختلفی برای ارزیابی تاریخچه بازار استفاده میکنند تا شاید فرصتهای معاملاتی را کشف کنند. برخی از تکنیک ها و ابزار مورد استفاده در تحلیل تکنیکال عبارتاند از الگوهای نموداری، سطوح حمایتی و مقاومت، خطوط روند و اندیکاتورهای تکنیکال.

تحلیلگران تکنیکال به سه فرضیه اساسی باور دارند. اول اینکه همه چیز در قیمتها پیشخور شده است. یعنی معاملهگر تکنیکال بر این باور است که تمامی عوامل بنیادی که بر ارزش ارز تأثیر دارند، در قیمتها تأثیر داده شده اند. به همین دلیل از دید تحلیل تکنیکال ارزیابی حرکات قیمتی در نمودار کافی است و نیازی به یافتن دلیل نوسانات و حرکات قیمتی بازار نیست.

دوم اینکه تحلیلگران تکنیکال تأکید دارند که حرکات قیمتی ارزها از یک روند پیروی میکند. به همین دلیل سه روند صعودی، نزولی و خنثی (بازار بدون روند) را تعریف کردهاند. بعد از اینکه روندی شروع میشود، تحلیلگر تکنیکال چنین تصور میکند که بازار از روند موجود تبعیت خواهد کرد. به همین دلیل تحلیلگر تکنیکال تنها در جهت روند معامله میکند.

آخرین باوری که در تحلیلگران تکنیکال وجود دارد، تکرار تاریخ است. تحلیلگر رفتار و الگوهای قبلی بازار را به کمک نمودارهای قیمتی کشف میکند و بر همین اساس پیشبینی میکند که این رفتار در آینده هم تکرار خواهد شد.

آشنایی با سبک تحلیل سنتیمنت (Sentiment Analysis)

تحلیل سینتیمنتال یا تحلیل انتظارات و تمایلات بازار سومین سبکی است که اخیراً در بازارهای مالی طرفداران زیادی پیدا کره است. در سبک تحلیل سنتیمنت سعی میشود تا انتظارات و رفتار فعالین بازار بررسی و تحلیل شود. هر بازاری، بازیگران خود را دارد و هر بازیگری هم احساس خاصی نسبت به آینده ارزها دارد. این احساسات و انتظارات است که در نهایت باعث اتخاذ تصمیمات معاملهگری میشوند.

در واقع روند ارزها در نهایت نشانگر ترکیبی از احساسات و ترجیحات معامله گران حاضر در بازار خواهد بود. به طور مثال اگر جفت ارز EURUSD در روند صعودی قرار دارد، به این معنی است که معامله گران EURUSD سنتیمنت صعودی (گاوی) نسبت به یورو دارند.

از آنجایی که اکثر حاضرین در بازار فارکس، معاملهگر خُرد محسوب میشوند، تأثیرگذاری بر قیمتها هم کار سختی است. در واقع اگر ما باور کنیم که ارزش پوند انگلستان به مرور زمان تقویت خواهد شد، اما سایرین تصور کنند که روند این ارز نزولی خواهد بود، ما نمیتوانیم دیدگاه خود را بر بازار غالب کنیم. به همین دلیل تحلیلگر سنتیمنتال سعی میکند تا دیدگاه سایر فعالین بزرگ بازار را پیدا کند و سپس به دیدگاه آنها باور کند و طبق آنها عمل کند.

یکی از روشهایی که معامله گران سنتیمنتال از آن برای فعالیت در بازار استفاده میکنند، معاملات خلاف روندی است. شاید کمی گمراه کننده باشد. چونکه در این روش معاملهگر بایستی بر خلاف سینتیمنت کلی بازار رفتار کند. یعنی اگر روند بازار صعودی است، معاملهگر بایستی به دنبال معامله فروش باشد. ایده اصلی طراحان این روش خیلی ساده است: اگر بازار با قدرت در یک جهت حرکت میکند، پس بازار به وضعیت اشباع رسیده و به زودی روند فعلی معکوس خواهد شد. گزارش COT که توسط CFTC منتشر میشود و یا اندیکاتورهایی مثل RSI میتوانند وضعیت اشباع خرید و فروش را مشخص کنند.

چگونه سه سبک فاندامنتال، تکنیکال و سنتیمنتال را ترکیب کنیم؟

در مثال اول به دنبال یک فرصت معاملاتی هستیم. نمودار چهارساعته AUDUSD را با ابزار فیبوناچی اصلاحی و اندیکاتور RSI بررسی میکنیم.

ابزار فیبوناچی در تحلیل تکنیکال کاربرد دارند و برای تعیین سطوح اصلاحی بازار استفاده میشوند. همان طور که مشاهده میکنید، جفت ارز AUDUSD از ۰٫۸۱۳۵ دلار سقوط کرده و به ۰٫۷۷۶۱ دلار رسیده است. روند اولیه جفت ارز نزولی بوده است، به همین دلیل انتظار میرود با بازگشت صعودی AUDUSD، شاهد مقاومتهای جدی در سطوح فیبوناچی باشیم. این سطوح فیبوناچی میتوانند فرصت معاملاتی فروش ایجاد کنند. پس با رسم ابزار فیبوناچی اصلاحی در تلاش هستیم سطوح مناسب برای فروش را پیدا کنیم.

بعد از پایان تحلیل تکنیکال، به وضعیت بنیادی جفت ارز نگاه میکنیم. در زمان تشکیل نمودار چهارساعته بالایی، سخنرانی رئیس بانک رزرو استرالیا را در پیش داشتیم. سخنرانی رئیس بانک رزرو استرالیا میتواند چشمانداز سیاستهای پولی استرالیا را مشخص کند. سخنرانی ۱۶ فوریه ۲۰۱۸ رئیس بانک مرکزی استرالیا متمایل به سیاستهای انبساطی پولی بود، که در نتیجه دلار استرالیا سقوط کرده است. این یعنی از دید فاندامنتال هم معامله فروش در AUDUSD منطقی است.

سرانجام به اندیکاتور RSI نگاه میکنیم تا بازار را از دید سبک سنتیمنتال هم بررسی کنیم. این اندیکاتور در حال نزدیک شدن به محدوده اشباع خرید است. یعنی به زودی بازگشت صعودی بازار به پایان خواهد رسید و باید فروش زد.

این یعنی هر سه سبک تکنیکال، فاندامنتال و سنتیمنتال از معامله فروش حمایت میکنند. طبق نمودار چهارساعته AUDUSD، بازار هم در چند روز بعد سقوط کرده است.

در مثال بعدی میخواهیم نمودار چهارساعته GBPUSD را بررسی کنیم.

همان طور که در نمودار دیده میشود، از دید تحلیل تکنیکال روند بازار خنثی است. دو خط موازی رسم شده که هر کدام از یک سو حرکات صعودی و نزولی را محدود کردهاند. با شکست سقف یا اوج این فاز خنثی بایستی به دنبال فرصت معاملاتی بود. اگر GBPUSD به بالای مقاومت عبور کند، میتوان وارد معامله خرید شد و اگر GBPUSD به زیر حمایت سقوط کند، فرصت معاملاتی فروش فراهم خواهد شد.

حال که وضعیت تکنیکال مشخص شده، بهتر است که وضعیت فاندامنتال بازار را هم بررسی کنیم. در تقویم اقتصادی فارکس، دادههای اقتصادی مهمی از انگلستان منتشر خواهند شد. در تاریخ ۹ ژوئن ۲۰۱۷ شاخص تولیدی انگلستان را در پیش داشتیم. این گزارش میتواند سلامت اقتصاد انگلستان را نشان دهد. اما وقتیکه شاخص منتشر شد، خیلی ضعیفتر از پیشبینیهای بازار بود. در نتیجه پوند انگلستان تضعیف شد.

حال که مشخص شده باید در GBPUSD فروشنده بود، بهتر است که به وضعیت سنتیمنت GBPUSD هم توجه کنیم. طبق اندیکاتور RSI جفت ارز در حال نزدیک شدن به محدوده اشباع خرید (۷۰) بود. یعنی به زودی حرکات صعودی به پایان خواهند رسید و فشارهای فروش تشدید خواهند شد.

آشنایی با تحلیل سنتیمنت یا Sentiment Analysis

تحلیل سنتیمنت یا Sentiment Analysis سبکی از تحلیل است که در آن احساسات و انتظارات کلی فعالین بازار در رابطه با یک جفت ارز یا سایر ابزار مالی مورد بررسی قرار میگیرد. تحلیل سنتیمنت روشی مفید برای درک جریانات کلی بازار است تا بتوان تصمیمات درست معاملاتی را اتخاذ کرد.

هر معاملهگری که در بازارهای مالی مثل فارکس مشارکت میکند، دیدگاه خاصی نسبت به روند بازار دارد. تصمیمات معاملاتی شخص هم وابسته به همین دیدگاههای شخصی است. یعنی اگر شخص به آینده جفت ارز امیدوار باشد، اقدام به خرید و اگر بدبین باشد، اقدام به فروش خواهد کرد. در نهایت برآیند همین احساسات و انتظارات معامله گران حاضر در بازار است که روند کلی بازار را مشخص میکند. به طور مثال اگر سنتیمنت غالب بر بازار صعودی باشد، قیمت هم افزایش خواهد یافت.

نکتهای که در تحلیل سنتیمنت بایستی به آن توجه داشت این است که در این سبک نقطه دقیق ورود و خروج مشخص نیست، اما جریانات موجود در بازار را مشخص میکند. معمولاً از سبک تحلیل سنتیمنت در کنار سایر تحلیلهای فاندامنتال و تکنیکال استفاده میشود تا شانس موفقیت معاملات ارتقا یابد.

چرا تحلیل سنتیمنت مهم است؟

درک نحوه کار با تحلیل سنتیمنت میتواند ابزار جدید و مناسبی را در اختیار معاملهگر قرار دهد. سنتیمنت بازار یکی از محرکهای اصلی بازار است. شاید در تحلیلهای بنیادی ایران بورس آنلاین با محرکی به نام جریانات ریسکی آشنا شده باشید. درک روند جریانات ریسکی میتواند در درک سنتیمنت بازار کمک کند. جریانات ریسکپذیری و ریسک گریزی یکی از روشهای تحلیل سنتیمنت بازار است.

معامله گران بازار فارکس میتوانند از تعداد دستورات خریدوفروش هم درک کنند که سنتیمنت بازار چگونه است؟ به طور مثال اگر در جفت ارزی مثل GBPUSD تعداد دستورات خرید ۹۰ و تعداد دستورات فروش ۱۰ باشد، به این معنی است که سنتیمنت بازار ۹۰ درصد به نفع خریداران است. شما به عنوان معاملهگر یا سرمایهگذار بایستی بتوانید درک کنید که برآیند دیدگاه فعالین بازار چگونه است؟ آیا سرمایهگذاران از اوضاع اقتصادی راضی هستند و به آینده امید دارند؟ آیا شاخصهای اقتصادی به نفع ارز خاصی است؟ به خاطر داشته باشید که شما نمیتوانید چیزی را به بازار دیکته کنید، بلکه میتوانید واکنش بازار را ارزیابی کنید.

مهمترین ابزار برای تحلیل سنتیمنت بازار

ابزاری که در تحلیل سنتیمنت مورد استفاده قرار میگیرند، معمولاً وابستگی زیادی به بازار مالی مربوطه دارند. به طور مثال در بازار سهام میتوان با ارزیابی حجم معاملات به سنتیمنت بازار دسترسی پیدا کرد. به طور مثال اگر قیمتها در بازار سهام سیر صعودی داشته باشند، اما حجم معاملات در حال کاهش باشد، به این معنی است که بازار در وضعیت اشباع خرید قرار گرفته است. اما در بازار فارکس، حجم معاملات قابل محاسبه نیست. به همین دلیل معامله گران بازار فارکس از دو ابزار متفاوت استفاده میکنند: اندیکاتورهای خلاف روندی و گزارش COT.

اندیکاتورهای خلاف روندی

استراتژی معاملات خلاف روندی خیلی ساده است. روند غالب بر بازار را پیدا کنید و سپس در خلاف آن معامله کنید! معامله گران خلاف روندی از وضعیتهای اشباع خرید و فروش استفاده میکنند. حتماً در بازار مشاهده کردهاید که گاهی اوقات قیمت افزایش مییابد، اما به نظر میرسد که بازار دیگر توان رشد بیشتر را حداقل در آینده نزدیک ندارد. معمولاً در چنین وضعیتهایی بازار بعد از یک دوره کوتاه وارد فاز اصلاحی میشود. در روندهای نزولی هم چنین وضعیتی حاکم است. بازار سقوط میکند، اما بعد از مدتی به نظر میرسد که فروشندگان دیگر توان پایین کشیدن قیمتها را ندارند و در نتیجه بازار با اصلاح مثبتی بخشی از افتهای قبلی خود را جبران میکند.

معاملهگر خلاف روندی به دنبال نقاطی از نمودار قیمتی است که به احتمال زیاد باعث بازگشت خلاف روندی بازار خواهند شد. معاملهگر از این بازگشتهای خلاف روندی وارد معامله میشود و سود میکند. معامله گران خلاف روندی همیشه خلاف روند وارد معامله میشوند! این یک اصل اساسی برای این گروه از فعالین بازار است. معمولاً اندیکاتورهایی مثل اندیکاتور RSI برای تحلیل سنتیمنت بازار مناسب هستند.

اندیکاتور RSI سه بازه دارد، بازه اشباع خرید، بازه بدون روند یا خنثی و بازه اشباع فروش. اندیکاتور RSI اعدادی بین ۰ تا ۱۰۰ را نشان میدهد. اعداد بین ۰ تا ۳۰ محدوده اشباع فروش و اعداد بین ۷۰ تا ۱۰۰ محدوده اشباع خرید هستند. محدوده بین ۳۰ تا ۷۰ هم محدوده خنثی است.

گزارش COT

گزارش COT توسط کمیسیون معاملات آتی کالای آمریکا تهیه می شود و هر جمعه هم به روز رسانی می شود و در تقویم اقتصادی ایران بورس آنلاین قابل مشاهده است. این گزارش نشان میدهد که خالص موقعیتهای خرید و فروشی که توسط معامله گران بورس شیکاگو نگهداری میشوند، چگونه تغییر کرده است. هر چند که این گزارش به روز نیست و دادههای آن با تأخیر منتشر میشوند، اما بهترین روش برای ارزیابی سنتیمنت بازار هستند.

سرمایه گذاران در فاز های مختلف بازار چه حسی دارند؟

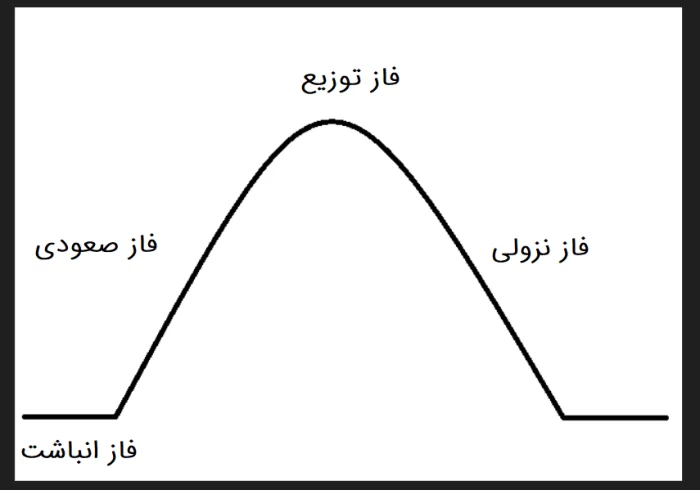

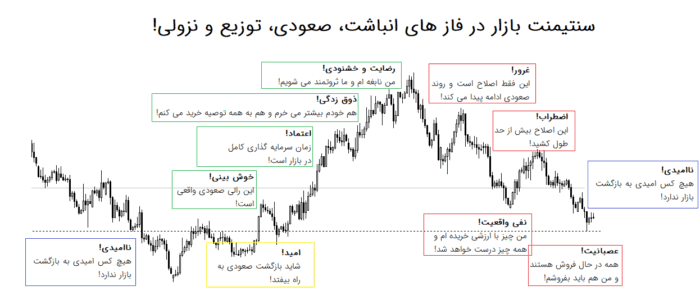

قیمت در بازارهای مالی همواره در حال تغییر است. هر روز که به بازار نگاه میکنیم، بخشی از بازار از حالت رنج خارج میشوند و روند جدیدی را شروع میکند و بخشی دیگر با پایان دادن به روند خود، وارد بازار رنج یا خنثی میشود. قیمت چرخه تکراری را دنبال میکند. داشتن استراتژی مبنی بر چرخههای بازار میتواند به نفع سرمایهگذاران و معامله گران باشد. اما در ابتدا باید با فاز یا مراحل مختلف بازار آشنا شد تا اشتباهات در درک بازار را به حداقل رساند.

فاز های مختلف بازار و سنتیمنت بازار

چرخه و فازهای بازار تنها محدود به بازار فارکس و سهام نیست. این چرخهها در تمامی بازارها و شاخصها اتفاق میافتند و تکرار میشوند. درک سنتیمنت بازار در مراحل مختلف بازار میتواند دید شما به احساسات جمعی و شخصی بازار را هم شفافتر کند!

فاز انباشت – سنتیمنت خرید

فاز انباشت معمولاً اولین مرحله از چرخه بازار است. همان طور که از نام آن پیداست، در فاز انباشت سرمایهگذاران و معامله گران وارد بازار میشوند و اقدام به خرید میکنند. اصطلاحاً آنها سهام یا ارز را از بازار و از قیمتهای پایینتر جمع میکنند. در مرحله انباشت قیمت در کف خود نوسان میکند و در همان محدوده گیر میکند.

این فاز دقیقاً همان مرحلهای است که سرمایهگذاران ارزش محور و مدیران صندوقهای سرمایهگذاران اقدام به خرید و نگهداری میکنند. این افراد کسانی هستند که فکر میکنند بدترین دوره بازار به پایان رسیده و قیمتها دیگر بیشتر از این پایین نخواهند آمد. از نظر آنها قیمت بازار منصفانه است. در فاز انباشت، قیمت شاید در محدوده اشباع فروش باشد و حتی روند نزولی هم به پایان نرسیده باشد.

در فاز انباشت سنتیمنت خریداران خوشبینانه و منطقی است. اما از دید رسانههای مالی، هنوز هم بدبینی وجود دارد. یعنی از دید عموم، اخبار هنوز منفی و نگران کننده هستند. اما با شروع فاز انباشت، به تدریجی روند بازار از نزولی به خنثی یا رنج تغییر میکند. توجه داشته باشید که در این فاز از بازار، روند قیمت خنثی و رنج است!

فاز صعودی – سنتیمنت خوش بینی

این فاز مرحله اولیه شروع روند صعودی است. نوسانات خنثی قیمتی کاهش مییابد و به تدریج قیمت بالا میآید. خریداران بیشتری وارد بازار میشوند و امیدها به بازار تقویت میشود. این همان مرحلهای است که برخی از سرمایهگذاران سود میکنند.

معامله گران پیرو روندی با شکست مقاومتها و اوجهای قیمتی وارد معامله خرید میشوند. قیمتها بالا میآیند و سنتیمنت بازار هم بهبود مییابد. سرمایهگذاران دیگر بلاتکلیف نیستند و برای افزایش قیمتها آماده میشوند.

در فاز صعودی، رسانههای مالی هم شروع به انتشار اخبار مثبت میکنند. آنها اعلام میکنند که بدترین دوره بازار تمام شده و وضعیت اقتصادی در حال بهبود است. ترس بازار کاهش مییابد و جای آن را طمع میگیرد.

در این فاز، حجم معاملات تا وقتیکه بازار وارد اشباع خرید نشده، افزایش مییابد. در پایان این فاز، بازار با پدیده احمقتر از من مواجه میشود! طبق تئوری احمقتر از من، خریداران تنها با این نیت خرید میکنند که در قیمتهای بالاتر به فروش برسانند و هیچ تمایلی به نگهداری بلندمدت هم ندارند. خریداران نهایی بازار با ریسک بیشتری نسبت به بازدهی مواجه هستند.

در فاز صعودی، سنتیمنت خشنودی بیش از حد و از خود راضی بودن بازار به بالاترین حد میرسد.

فاز توزیع – سنتیمنت فروش

در سومین مرحله از چرخه بازار، فروشندگان بزرگ وارد بازار میشوند و با تثبیت سود، معاملات خرید را میبندند. جریانات تثبیت سود در سرتاسر بازار به راه میافتد. قیمتها از سطح منطقی و منصفانه خود بیش از حد فاصله گرفتهاند و ریسک خرید بسیار بالاست. اکثر سرمایهگذاران به حد سود خود دست یافتهاند.

کاهش قیمتها با حجم بالاتری نسبت به روزهای صعودی اتفاق میافتد. نوسانات بازار تشدید میشود. حرکات صعودی متوقف میشوند و بازار وارد روند خنثی میشود. سنتیمنت بازار هم از صعودی به وضعیت رنج یا خنثی تغیر میکند.

معمولاً در همین مرحله الگوهای بازگشتی و نزولی پدیدار میشوند. در فاز توزیع، سرمایهگذاران تصور میکنند که روند صعودی بازار در نهایت احیا خواهد شد، اما در نهایت این خوشبینی رنگ میبازد و فروشها تشدید میشوند.

فاز نزولی – سنتیمنت بدبینی

فاز پایانی چرخه بازار، فاز نزولی است. هر کس در این فاز خریدار باشد، بازنده است! در این مرحله قیمت به راحتی میتواند از آخرین اوج قیمتی خود بیش از ۲۰ درصد پایین بیاید. حتی احتمال سقوط تا ۵۰ درصد هم وجود دارد. بزرگی سقوطها به ماهیت بازار بستگی دارد. شاید شاخصهای سهام بیش از ۲۰ درصد و رمزارز ها بیش از ۷۰ درصد سقوط کنند! به طور خلاصه میزان سقوط قیمتها بیش از حد معمول خواهد بود.

شدت نوسانات قیمتی هم در فاز نزولی افزایش مییابد. هر بار که قیمت بالا میآید، فروشندگان جدیدی وارد بازار میشوند و قیمتها را پایینتر میکشند. این همان روند نزولی است. در این مرحله دیگر مسائل بنیادی اهمیتی ندارد. بازار درگیر جریانات ریسک گریزی میشود. اگر در فاز صعودی بازار به دنبال داراییهای ریسکی بود، در فاز نزولی از داراییهای ریسکی فرار میکند!