یکشنبه ۱ مهر ۱۴۰۳ – ۱۱:۲۷

همبستگی از مباحث آماری است و در بازارهای مالی کاربرد زیادی دارد. شما میتوانید به کمک همبستگی و اندیکاتور همبستگی موجود در تریدینگ ویو رابطه نوسانات قیمتی دو نماد مختلف (مثل رابطه بیت کوین با اونس طلا) را بررسی کنید.

همبستگی بین دو نماد میتواند نشان دهد که نوسانات قیمتی آنها چه رابطهای با یکدیگر دارند. آیا مثل هم رفتار میکنند یا بر خلاف هم حرکت میکنند؟ در این مقاله نهتنها با موضوع همبستگی آشنا خواهید شد، بلکه میتوانید به کمک تریدینگ ویو همبستگی دو نماد مختلف را بررسی کنید.

همبستگی یا Correlation چیست؟

همبستگی یکی از مباحث علم آمار است که درجه تغییرات قیمتی دو نماد را مشخص میکند. در علم فاینانس، همبستگی میتواند نشان دهد که قیمت دو نماد مختلف چه رابطهای با یکدیگر دارند؟ همبستگی نمیتواند دلیل قطعی نوسانات بازار را مشخص کند. اما میتواند نشان دهد که آیا دو نماد مختلف بازار شبیه به هم رفتار میکنند یا خیر؟

درجه همبستگی دو نماد میتواند بین منفی ۱ و مثبت ۱ باشد. مثبت ۱ یعنی هر دو نماد دقیقاً مشابه هم رفتار میکنند. درجه همبستگی منفی ۱ هم به این معنی است که دو نماد دقیقاً عکس هم عمل میکنند. درجه صفر هم به این معنی است که تشابهی بین حرکات قیمتی دو نماد وجود ندارد.

چرا همبستگی اهمیت دارد؟

همبستگی نقش کلیدی در دنیای بازارهای مالی ایفا میکند. از همبستگی میتوان برای پیشبینی روندها استفاده کرد.

همبستگی دو نماد یا دارایی متفاوت را میتوان خیلی راحت محاسبه کرد. برنامههای زیادی برای این کار وجود دارند. سادهترین آنها استفاده از وبسایت تریدینگ ویو است.

چگونه از همبستگی برای تحلیل استفاده کنیم؟

فرض کنید که معاملهگری دادههای تاریخی یک سهم را جمعآوری کرده است. حال میخواهد بررسی کند که قیمت سهم چگونه به تغییرات نرخ بهره یا قیمت کامودیتی ها واکنش نشان می دهد. کافی است همبستگی بین قیمت سهم و تغییرات نرخ بهره را بررسی کند. یا همبستگی قیمت سهم و قیمت کالاها را محاسبه نماید.

اگر همبستگی مثبت باشد، یعنی با افزایش نرخ بهره یا افزایش قیمت کالا، قیمت سهام هم افزایش خواهد یافت. یعنی رفتار هر دو بازار مشابه است.

اگر همبستگی منفی باشد، یعنی با افزایش نرخ بهره یا قیمت کالا، قیمت سهم کاهش مییابد و برعکس. یعنی قیمت هر دو نماد با یکدیگر رابطه معکوسی دارند.

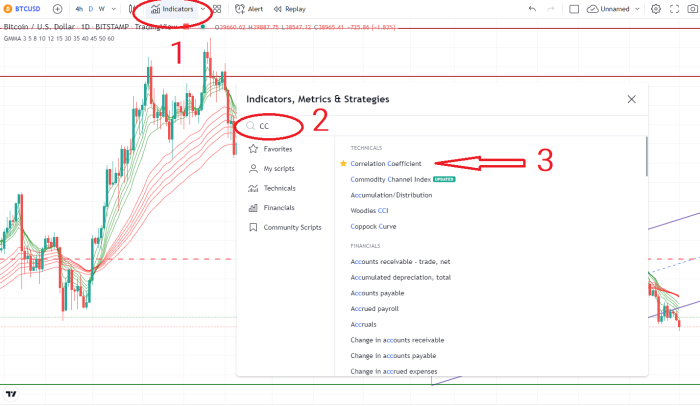

اندیکاتور CC تریندیگ ویو

در تریدینگ ویو، اندیکاتور مناسب برای بررسی همبستگی دو نماد CC است. CC مخفف Correlation Coefficient است.

در تریدینگ ویو به چارت نگاه کنید. در بالای چارت روی آیکون Indicators کلیک کنید. در پنجرهای که باز شده در قسمت سرچ CC را وارد کنید و از لیست پایین آن اندیکاتور Correlation Coefficient را انتخاب کنید.

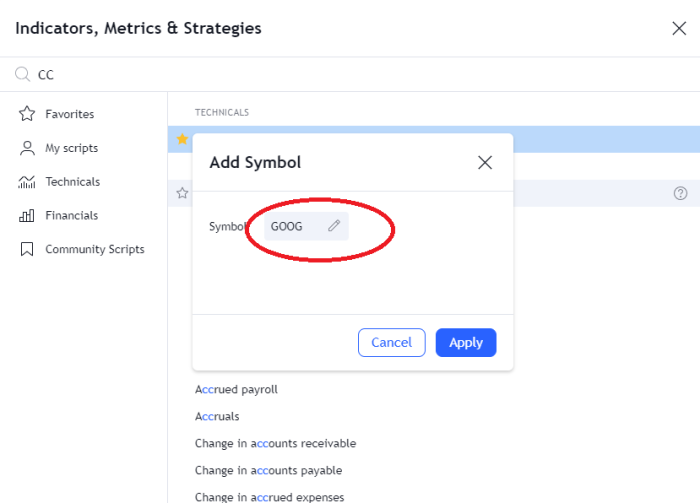

در پنجره باز شده مثل تصویر زیر کلیک کنید و نماد معاملاتی که میخواهید همبستگی آن را با قیمت بیت کوین مقایسه کنید را انتخاب کنید.

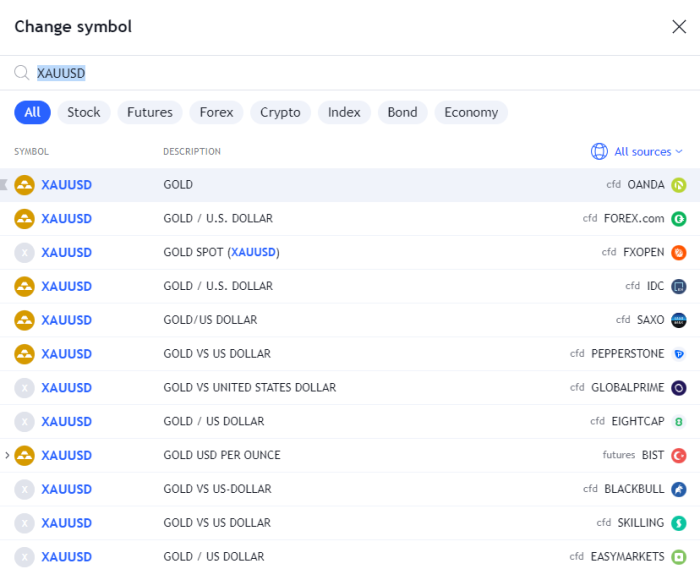

در این مثال ما میخواهیم قیمت بیت کوین را با قیمت اونس طلا بررسی کنیم. پس نماد طلا را وارد و انتخاب میکنیم. سپس دکمه Apply را کلیک میکنیم.

در زیر چارت بیت کوین، پنجره اندیکاتور CC باز میشود. این پنجره همبستگی قیمت بیت کوین و طلا را نشان می دهد. در زمان نوشتن این گزارش قیمت اونس طلا سیر صعودی داشته است. اما در همین مدت قیمت بیت کوین سقوط کرده بود.

به همین دلیل همبستگی بین بیت کوین و اونس طلا منفی است. یعنی بیت کوین و اونس طلا در خلاف هم حرکت میکنند.

تحلیل بین بازاری: همبستگی چیست؟

تحلیل بین بازاری

اکثر معاملهگران بازار فارکس بیش از حد به جفت ارزها تمرکز میکنند و تصویر کلی بازارهای مالی را از دست میدهند. هر چند در استراتژیهای کوتاهمدت معاملاتی بایستی توجه زیادی به نوسانات خاص هر جفت ارز داشت، اما حتی در استراتژیهای کوتاهمدت هم ارزیابی وضعیت کلی بازارهای مالی (ارز، سهام و طلا) میتواند سودآوری معاملات را به طور قابلتوجهی بالا ببرد.

ارزیابی وضعیت کلی بازار به معاملهگران در انتخاب بهترین جفت ارز برای معامله هم کمک میکند. همبستگی یکی از موضوعات اصلی در تحلیل بین بازاری است. منظور از همبستگی، رابطه میان حرکات قیمتی بازارهای سهام با ارزها یا کالاهای خاص است. اگر همبستگی بین بازارها پیدا شود، معاملهگران فارکس میتوانند از چنین اطلاعاتی برای بالا بردن شانس موفقیت معاملات خود استفاده کنند.

همبستگی چیست؟

به زبان ساده همبستگی نشان میدهد که تا چه اندازه حرکت قیمتی دو بازار در یک دوره زمانی مشابه یکسان بوده است. به طور مثال اگر قیمت A و قیمت B در یک بازه زمانی یکسان تغییرات دقیقاً مشابهی داشته باشند، نسبت همبستگی قیمتهای A و B برابر یک خواهد بود. نسبت یک نشانگر همبستگی کامل میان قیمت A و B است. یعنی اگر قیمت A افزایش یابد، قیمت B هم افزایش خواهد یافت.

در مقابل اگر قیمت A و B در یک بازه زمانی مشابه تغییرات معکوسی داشته باشند، نسبت همبستگی آنها منفی یک خواهد بود. یعنی با افزایش قیمت A، قیمت B کاهش خواهد یافت.

در مقابل اگر هیچ همبستگی میان قیمت A و B نباشد، نسبت همبستگی صفر خواهد بود. این یعنی رابطهای میان قیمت A و B وجود ندارد.

هر چند که همبستگی میتواند در بسیاری از مواقع درست عمل کند، اما بایستی توجه داشت که همبستگیها همیشگی نیستند و در شرایطی شاید کارایی لازم را نداشته باشند. به همین دلیل هیچگاه از همبستگیها برای ورود به موقعیتهای معاملاتی استفاده نکنید، بلکه به جای آن از همبستگیها برای فیلتر کردن فرصتهای معاملاتی استفاده کنید.

همبستگی میان ارزها و بازارهای سهام

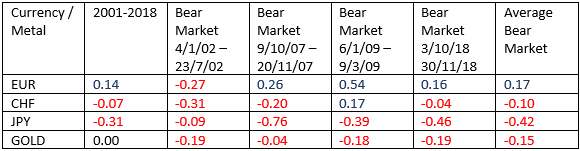

برای پیدا کردن همبستگی میان ارزها و بازار سهام بهتر است که از شاخص S&P 500 آمریکا استفاده کرد. این شاخص وضعیت ۵۰۰ شرکت بزرگ آمریکا را نمایش میدهد و برای ارزیابی همبستگی آن با جفت ارزهایی که یکطرف آن دلار آمریکاست، کاربرد خوبی دارد. علاوه بر این میتوان تغییرات همبستگی را در بازارهای روند دار یا بدون روند هم بررسی کرد. به جدول زیر نگاه کنید. این جدول همبستگی شاخص S&P 500 با ارزهای اصلی بازار و طلا را نشان میدهد.

همبستگی هر جفت ارز یا نماد معاملاتی با S&P 500 می تواند نشان دهد که جفت ارز یا نماد مربوطه، یک دارایی ریسکی است یا امن. به طور مثال اگر همبستگی بین S&P 500 و بیت کوین مثبت باشد، می توان نتیجه گرفت که بیت کوین مثل یک دارایی ریسکی رفتار می کند.

همبستگی دادههای تاریخی

همبستگی دادههای تاریخی چه اطلاعاتی را در اختیار معاملهگر قرار میدهند؟ به جدول بالا نگاه کنید. اولین ستون از سمت چپ همبستگی کلی یورو، فرانک سوئیس، ین و طلا با نوسانات شاخص S&P 500 آمریکا در دوره تقریباً ۱۸ ساله را نمایش میدهد. همانطور که مشاهده میکنید قویترین همبستگی میان ین و شاخص S&P 500 دیده میشود که منفی ۰٫۳۱ است. این بدین معنی است که با افزایش شاخص سهام S&P 500، ین ژاپن سقوط میکند و بر عکس اگر شاخص S&P 500 سقوط کند، ین تقویت خواهد شد.

حال به اولین ستون از سمت راست توجه کنید. این ستون متوسط همبستگی یورو، فرانک، ین و طلا با شاخص S&P 500 در بازارهای نزولی را نشان میدهد. از سال ۲۰۰۱ تا نوامبر ۲۰۱۸ چهار بار شاخص S&P 500 وارد روند نزولی شده است (یعنی بیش از ۲۰ درصد سقوط کرده است).

نکته جالبتوجه همبستگی بالای ین و شاخص S&P 500 در بازارهای نزولی است. همبستگی منفی ۰٫۴۲ نشان میدهد که وقتی بازار سهام آمریکا سقوط میکند، رشد ین ژاپن قویتر است. توجه داشته باشید که همبستگی منفی ۰٫۳۱ ین و شاخص S&P 500 برای تمامی حرکات قیمتی بازار از سال ۲۰۰۱ تا ۲۰۱۸ است.

اما نسبت منفی ۰٫۴۲ تنها برای دورههایی است که روند S&P 500 نزولی بوده است. این همبستگی نشان میدهد که ین ژاپن معمولاً در قالب دارایی حافظ ارزش یا امن عمل میکند. یعنی با سقوط شاخص S&P 500 سرمایهگذاران از بازار سهام خارج میشوند و در ین ژاپن سرمایهگذاری میکنند.

علاوه بر ین ژاپن دو دارایی دیگر که معمولاً در بازار فارکس نقش دارایی امن یا حافظ ارزش دارند هم در جدول ذکر شدهاند. فرانک سوئیس و طلا همبستگی منفی ضعیفی با شاخص S&P 500 دارند. با این حال زمانی که شاخص S&P 500 وارد روند نزولی میشود، همبستگی میان شاخص S&P 500 با فرانک سوئیس و اونس طلای جهانی افزایش مییابد. این جدول نشان میدهد که فرانک سوئیس به اندازه ین ژاپن دارایی امن محسوب نمیشود. اما در بازارهای نزولی S&P 500 میتواند مقصد برخی از سرمایهگذاران ریسک گریز باشد.

در طلا به طور کلی همبستگی میان S&P 500 و نوسانات قیمتی طلا دیده نمیشود. اما زمانی که S&P 500 وارد روند نزولی شده، طلا همبستگی منفی با آن پیدا کرده است. در آخر به همبستگی یورو با S&P 500 توجه کنید. زمانی که شاخص S&P 500 رشد کرده، یورو هم تقویت شده است. در شرایطی هم که S&P 500 سقوط کرده، یورو هم تضعیف شده است. این نشان میدهد که یورو دارایی ریسکی محسوب میشود و در زمان تشدید جریانات ریسک گریزی، تضعیف میشود.

استفاده از همبستگی ارزها در بازارهای نزولی S&P 500

اولین نتیجهای که از تحلیل جدول بالا به دست میآید، رابطه مثبت میان دلار آمریکا و شاخص S&P 500 است. توجه داشته باشید که همبستگی ارزها و طلا بر اساس قیمت دلار ارزیابی شدهاند. یعنی قیمت یورو در برابر دلار پایه ارزیابیهای همبستگیها بوده است. دومین استدلال از جدول بالا رابطه منفی میان ین ژاپن و طلا با بازار سهام آمریکاست. این یعنی زمانی که بازار سهام آمریکا وارد فاز نزولی شده، شاید بهتر باشد که به معامله فروش USDJPY (خرید ین) و معامله خرید اونس طلا (XAUUSD) فکر کرد.

علاوه بر این میتوان از همبستگیها برای مدیریت معاملات هم استفاده کرد. همانطور که جدول بالا نشان میدهد، روندهای نزولی S&P 500 معمولاً کوتاهتر و سریعتر از روندهای صعودی روی میدهند. به همین دلیل زمانی که S&P 500 سیر نزولی دارد و شما وارد معامله خرید طلا و ین ژاپن شدهاید (فروش USDJPY) میتوانید انتظار حرکات سریع قیمتی را داشته باشید که موجب سوددهی سریع معاملات خواهد شد. حتی در چنین شرایطی شاید بهتر باشد که پیش از تثبیت سود معاملات منتظر پایان حرکت نزولی S&P 500 ماند. در این صورت میزان سود بهدستآمده بیشتر خواهد بود.

روند نزولی S&P 500 معمولاً با تشدید نوسانات بازارهای مالی همراه است و بازگشتهای صعودی قوی را هم شامل میشود. این نوسانات شدید به بازار فارکس هم سرایت میکنند. به همین خاطر توجه داشته باشد که در روندهای نزولی S&P 500، تشدید نوسانات بازارهای مالی یک پدیده عادی است.

شما میتوانید برای ارزیابی عملکرد کلی بازارهای مالی از گزارشهای روزانه و بنیادی ایران بورس آنلاین استفاده کنید. این گزارشها هر روز به طور منظم منتشر میشوند.