یکشنبه ۲۲ مهر ۱۴۰۳ – ۱۱:۵۰

سیستم معاملاتی مجموعهای از قوانین و ابزارهایی است که به معاملهگران کمک میکند تا تصمیمگیریهای خود را در بازارهای مالی بهبود بخشند و از روی احساسات ناآگاهانه و خطرات اضافی جلوگیری کنند. در این مقاله، به توضیح و بررسی سیستمهای معاملاتی پرداخته و به سوالات رایجی که ممکن است در ذهن شما باشد، پاسخ میدهیم. اینجا همان نقطه آغازین ساخت، نگهداری و تعمیر سیستم معاملاتی است!

سیستم معاملاتی چیست؟

سیستم معاملاتی به مجموعهای از قوانین، الگوریتمها و ابزارهای تحلیلی گفته میشود که به معاملهگران کمک میکند تا در بازارهای مالی تصمیمگیری کنند. این سیستمها به گونهای طراحی شدهاند که اطلاعات بازار را تحلیل کرده و بر اساس آن، سیگنالهای خرید و فروش تولید کنند. هدف از استفاده از سیستمهای معاملاتی، کاهش ریسکها و افزایش سوددهی است.

اجزای اصلی سیستم معاملاتی

استراتژی معاملاتی: هسته اصلی هر سیستم معاملاتی، استراتژی معاملاتی است که شامل قوانین و شرایطی برای ورود و خروج از معاملات میشود.

مدیریت ریسک: تعیین میزان سرمایهگذاری در هر معامله و نحوه مدیریت زیانها و سودها از اهمیت بالایی برخوردار است.

تحلیل تکنیکال و بنیادی: استفاده از ابزارهای تحلیل تکنیکال نظیر نمودارها و اندیکاتورها و تحلیلهای بنیادی برای ارزیابی وضعیت بازار و شرکتها.

مزایای استفاده از سیستم معاملاتی

کاهش تأثیر احساسات: سیستمهای معاملاتی به معاملهگران کمک میکنند تا تصمیمات خود را بر اساس دادهها و نه احساسات اتخاذ کنند.

افزایش کارایی: با داشتن یک سیستم مشخص، معاملهگران میتوانند به طور کارآمدتری زمان و منابع خود را مدیریت کنند.

پایش مداوم بازار: سیستمهای معاملاتی به طور مداوم بازار را پایش کرده و به سرعت به تغییرات واکنش نشان میدهند.

معایب استفاده از سیستم معاملاتی

نیاز به بهروزرسانی مداوم: شرایط بازار دائماً در حال تغییر است و سیستمهای معاملاتی نیازمند بهروزرسانی و تنظیم مداوم هستند.

پیچیدگی: طراحی و پیادهسازی یک سیستم معاملاتی موثر میتواند پیچیده و زمانبر باشد.

ریسک تکنولوژیکی: اشکالات نرمافزاری و سختافزاری میتواند بر عملکرد سیستم تأثیر منفی بگذارد.

شروع فارکس با این ۸ قدم!

معامله گران بسیاری به بازارهای مالی مثل فارکس وارد می شوند و شاید در مدت کوتاهی هم بازار را ترک کنند. اما برخی از این معامله گران پیشرفت چشمگیری دارند. در این مقاله سعی کرده ایم هشت گام حیاتی را که معاملهگران باید در طول این مسیر طی کنند، تا به پیشرفت چشم گیری برسند را با هم بررسی می کنیم.

۱) انتخاب بازار مناسب خود

اولین مورد در برنامه معاملاتی شما انتخاب بازاری است که میخواهید در آن معامله کنید. آیا میخواهید بازار ارز (فارکس)، سهام یا کالای آتی را معامله کنید؟ هر بازار مزایا و معایب خود را دارد و هیچ بازاری به تنهایی بهتر از دیگری نیست.

انتخاب نوع بازار به ترجیحات شخصی برمیگردد، اما معاملهگران باید ترید در یک بازار خاص را با سبک زندگی شان هماهنگ کنند. اگر شغل روزانهٔ دشواری دارید و امکان بررسی نمودارها و معاملات در طول روز برای شما وجود ندارد، ممکن است معامله روزانه در بازار سهام برای شما گزینه مناسبی نباشد، زیرا بازار سهام معمولاً از ساعت ۹ صبح تا ۵ بعد از ظهر فعال است. به همین دلیل، بازار فارکس و کالای آتی در طول هفته (با برخی استثناءها) باز است وانعطاف پذیرتر هستند.

به عنوان مثال، یک معاملهگر میتواند ارزهای بینالمللی یا کالاهی آتی را بعد از کار روزانه در شبها معامله کند. به علاوه، معاملهگران میتوانند به معامله گری بلندمدت بپردارزند، یعنی به پیگیری نمودارها در طول روز نیاز نیست و بررسی معاملات یکبار در روز کافی است.

اجرای درست این مرحله حیاتی است. اگر بازار اشتباهی را انتخاب کنید که با شرایط شما سازگار نیست، بدون شک به مشکل خواهید خورد.

۲) استراتژی معاملاتی

حالا نیاز به یک استراتژی معاملاتی دارید. جستجوی سریع در گوگل هزاران نتیجه برای استراتژیهای معاملاتی ارائه میدهد، اما چگونه میتوانید استراتژی معاملاتی مناسب خود را پیدا کنید و در انتخاب استراتژی معاملاتی خود چه نکاتی باید مد نظر داشته باشید؟

در ۹ تا ۱۸ ماه اول از دوره معامله گری خود باید انواع استراتژی را بررسی کنید تا درکی از روش های مختلف زمانبندی، مدیریت و خروج از معاملات پیدا کنید. پیشنهاد می شود که هر ۳ تا ۴ ماه یکبار یک استراتژی معاملاتی جدید امتحان کنید. این امر به شما زمان میدهد تا از هر استراتژی معاملاتی یک درک خوبی پیدا کنید.

بعد از بررسی کردن ۳ تا ۶ استراتژی مختلف، باید یک استراتژی مناسب برای خودتان داشته باشید. در این مرحله، مهم نیست که یک استراتژی معاملاتی پیدا کنید که بیشترین میزان سود را به شما بدهد، بلکه بایستی درک کنید که چه نوع معاملهگری هستید و کدام رویکرد تجزیه و تحلیلی و معاملاتی با شما و نحوه تفکر شما سازگار است.

در مورد استراتژیهای معاملاتی، اطمینان حاصل کنید که یک استراتژی معاملاتی “کامل” دارید. بدین معنا که استراتژی معاملاتی باید قوانینی برای تمامی موارد زیر داشته باشد:

- قوانین ورود

- قوانین حدضرر و حدسود

- قوانین خروج

- مدیریت معاملات

- مدیریت ریسک

بسیاری از معاملهگران تازهکار یا آماتور به صورت اختصاصی بر روی زمانبندی و انتخاب نقطه ورود به معامله تمرکز می کنند، در نتیجه هنگامی که وارد یک معامله میشوند، قوانینی برای مدیریت معاملات و چگونگی پاسخ به حرکات قیمتی ندارند. در نتیجه معاملهگران پول خود را از دست میدهند و شکست خود را به قوانین ورود نادرست نسبت میدهند، چرا که نمیدانند که سایر جنبههای حیاتی یک استراتژی معاملاتی را در نظر نگرفته اند.

۳) عدم استفاده از منحنی یادگیری

زمانی میرسد که باید یک استراتژی معاملاتی را برای خود انتخاب کرده و از آزمون و خطا دست بکشید. این نکته را به خاطر بسپارید که شما به سرعت یک استراتژی معاملاتی سودده را پیدا نخواهید کرد. کار کردن با یک استراتژی معاملاتی و تنظیم آن برای ابزارهایی که در حال معامله هستید، زمان بر است. همچنین شما باید از غلبه بر احساسات خود در هنگام معامله پرهیز کنید. این احتمال وجود دارد که با وجود یک استراتژی معاملاتی کامل با قوانین قوی، نتوانید معاملات خود را به بهترین شکل اجرا کنید. این کاملاً طبیعی است! معاملهگر شدن یک فرآیند است.

در این مرحله، ممکن است شما وسوسه شوید که استراتژی معاملاتی خود را بعد از ثبت چندین معامله زیان آور ترک کنید. شما بایددر مقابل این رفتار و تصمیم مقاومت کنید، زیرا در ۹۹٪ از موارد، نیاز به تغییر استراتژی معاملاتی نیست، بلکه شما باید تغییر کنید. عجیب به نظر می رسد، اما مورد بعدی به این موضوع عمیقتر میپردازد.

۴) یادگیری از اشتباهات خود

بررسی منظم معاملات شما دو هدف اصلی دارد. اولاً، بیشتر معاملهگران متوجه میشوند که زیانهایشان ناشی از خودشان است. یعنی با انحراف از قوانین معاملاتی، شما دچار ضرر خواهید شد. به عبارتی می توان گفت که معاملهگر نیازی به تغییر یک استراتژی معاملاتی خود ندارد، بلکه باید بر روی خود کار کند و انضباط خود را بهبود بخشد. به عنوان مثال می توانید معاملات اخیر خود را بررسی کنید که آیا کار اشتباهی انجام دادهاید و چگونه میتوانستید تصمیمگیری خود را بهبود ببخشید.

ثانیاً، بررسی منظم معاملات می تواند مشکلات موجود در استراتژی معاملاتی شما را نشان دهد. شاید برای شما هم این اتفاق افتاده که در اکثر معاملات شما قیمت تا نزدیکی حد سود رفته، اما در نهایت معامله در حد ضرر بسته شده است. این می تواند به خاطر تعیین اشتباه حد سود یا حد ضرر باشد.

۵) بکتستینگ (BACKTESTING)

بک تستینگ یا بازگشت به گذشته بازار، یک راه عالی دیگر برای تسریع در فرآیند یادگیری معاملهگران است. معاملهگران میتوانند از بک تست بازار اطلاعات مهمی را استخراج کنند، از جمله سطوح قیمتی تاریخی، تعداد میانگین سیگنال معاملاتی که استراتژی ایجاد میکند و بهترین نسبت ریسک به ریوارد در گذشته.

همچنین بک تست به معاملهگران این امکان را میدهد که توانایی شناسایی الگوهای قیمتی را در خود تقویت کنند. بیشتر معاملهگران در معاملات خود از تحلیل تکنیکال، پرایس اکشن و یا الگوهای قیمتی استفاده میکنند. در ابتدا، مهارتهای شناسایی الگوی قیمتی شما عالی نخواهد بود. اما با گذر از گذشته بازار، شما تنوع زیادی از حرکات و الگوهای قیمتی خواهید دید.

۶) زمان شروع معاملات واقعی

شروع به معامله واقعی به معنای شروع ترید با پول واقعی یا حساب ریل است. در چند ماه اول، معاملهگران با حساب معاملاتی آزمایشی یا دمو معامله میکنند. همیشه برای معامله گران سوال است که چه زمانی می توانند معاملات خود را از حساب دمو به حساب ریل انتقال دهند؟

متأسفانه، پاسخ قطعی برای این سوال وجود ندارد. قبل از شروع معامله با پول واقعی، باید درک خوبی از استراتژی معاملاتی خود داشته باشید و باید از بازار بک تست بگیرید تا سود ده بودن قوانین معاملاتی شما را تائید کند. با این حال، هیچ گونه ضمانتی وجود ندارد که قوانین معاملاتی در آینده نیز سودآور خواهند بود.

۷) مدیریت انتظارات و ریسک

بیشتر معاملهگران در ابتدای کار فکر میکنند که معامله یک راه برای درآمدزایی سریع است. با این حال، مشخص میشود که کسب پول آنقدر هم آسان نخواهد بود. بنابراین، در ابتدا باید مدیریت ریسک را تمرین کنید. بسیاری از معاملهگران نمیتوانند از رویاهای خود دست بکشند و برای کسب درآمد بالا، ریسک زیادی می پذیرند. سطوح بالای ریسک معمولاً منجر به call margin معامله گران می شود.

بنابراین، شما باید به مدیریت ریسک و اندازه یا حجم موقعیت معاملاتی خود (position sizing) اهمیت دهید. به طور معمول، کتابهای معاملاتی و سایر معاملهگران مشهور، قانون ریسک یک درصدی را توصیه میکنند. این یعنی شما نباید بیش از ۱ درصد از سرمایه معاملاتی خود را در هر معامله ریسک کنید.

۸) رشد حساب معاملاتی

معامله کردن یک بازی صبر است و برای رشد حساب معاملاتی، نیاز به صبر دارید. زمانی مراحل سخت آغاز میشود که شما یک استراتژی معاملاتی مشخص دارید، قوانین معاملاتی شما با بک تست از بازار سودده بودهاند، به ثبت معاملاتتان برای یادگیری از اشتباهاتتان پرداختهاید و مدیریت ریسک را اجرا کردهاید.

معاملهگری یک بازی بلندمدت است و جمع آوری سرمایه نیاز به زمان دارد. هنگامی که تمام وقت معامله نمیکنید و هنوز یک شغل روزانه معمولی دارید، چندین مزیت بزرگ دارید. اول، فشار چشمگیری بر شما برای تولید درآمد از معاملات نیست یا بسیار کم است. شغل روزانه شما برای پرداخت قبوض شما کافی است و شما میتوانید با ذهن آزاد معامله کنید. همچنین، شما میتوانید با واریز منظم به حساب کارگزاری خود، موجودی حساب معاملاتی خود را افزایش دهید. اما تنها در صورتی این کار را انجام دهید که برای مدتی طولانی، اثبات کردهاید که به صورت پایدار میتوانید درآمد کسب کنید.

شما باید بپذیرید که انباشت سرمایه یک بازی بلندمدت است و با استراتژی مناسب، زمان لازم است تا حساب معاملاتی شما رشد کند. بسیاری از معاملهگران در این مرحله شکست میخورند چرا که خیلی سریع میخواهند حساب شان رشد کند. اما هیچ عجله ای نیست. شما نمیتوانید بازار را مجبور کنید که به خواسته های شما تن بدهد.

سبک معاملاتی را درست انتخاب کنید!

انتخاب سبک معاملاتی مناسب برای هر فرد اهمیت زیادی دارد. سبکهای مختلفی نظیر اسکالپینگ، معاملات روزانه و معاملات بلندمدت وجود دارند که هر یک نیازمند مهارتها و رویکردهای خاصی هستند. تحلیل دقیق از سبکهای مختلف و انتخاب سبکی که با شخصیت و اهداف مالی شما سازگار است، میتواند موفقیت شما را تضمین کند.

همانطور که یک سرباز نباید بدون سلاح وارد منطقه جنگی شود، یک معاملهگر موفق هم نباید بدون استراتژی وارد بازار شود. حرفه معاملهگری قماربازی نیست. اگر بدون حسابوکتاب وارد بازار شوید، بدون شک کال مارجین خواهید شد و موجودی حساب پاک خواهد شد. معامله گران حرفهای میدانند که چگونه استراتژی معاملاتی خود را برنامهریزی، پیادهسازی و تنظیم کنند تا با شرایط فعلی بازار همخوانی داشته باشد. اگر شرایط برخلاف پیشبینیها پیش رود، معاملهگر همیشه نقشه دومی دارد تا از خود محافظت کند. این یعنی یک استراتژی معاملاتی خوب میتواند معامله گران را برای تمامی سناریوهای ممکن آماده کند.

به خاطر داشته باشید که هیچ استراتژی معاملاتی قطعی در بازار وجود ندارد. این بخشی از وظایف معاملهگر است که استراتژی معاملاتی را توسعه دهد و با توجه به وضعیت فعلی بازار و ارتقای مهارتهای معاملاتی خود، فعالیت کند. در این مقاله میخواهیم با سه سبک معاملاتی رایج در بازار فارکس آشنا شویم. این سه سبک توسط میلیونها نفر در سرتاسر دنیا استفاده میشود. در این مقاله سعی شده تا مزایا و معایب این سه سبک بررسی شوند، تا معاملهگر بتواند با علم و آگاهی بیشتری سبک معاملاتی خود را انتخاب کند. توصیه میشود که پیش از افتتاح حساب واقعی، یک حساب آزمایشی افتتاح کنید و سبکهای معاملاتی مختلف را تست کنید.

اسکالپینگ در بازار فارکس (Scalping Forex)

سبک اسکالیپنگ فارکس یکی از سختترین سبکهای معاملاتی است. هر کسی نمیتواند از این سبک برای معاملات استفاده کند. معاملهگر همیشه باید با دقت نوسانات بازار را دنبال کند و خیلی سریع وارد معامله شود و خیلی سریع هم از بازار خارج شود. هدف اسکالپر ورود و خروج سریع از بازار با هدف دستیابی به سودهای کوتاه، کوچک اما با تعداد بالاست. در این سبک نهتنها باید از حد ضرر و سود کوتاه و ثابت استفاده کرد، باید مهارت تشخیص سریع سیگنال و تصمیمگیری آنی هم داشت.

مزیت سبک اسکالپینگ فارکس

از آنجایی که معاملات با حجم کوچک اجرا میشوند و عمر معاملات هم کوتاه است، ریسک کلی معاملات هم کمتر از سایر سبکهاست. در واقع معاملهگر اسکالپر هیچ وقت به دام بازگشتهای بزرگ و شدید بازار نمیافتد.

عیب اسکالپینگ فارکس

معاملهگر باید همیشه پشت سیستم باشد و با بازار درگیر شود. در اسکالپینگ باید همیشه نوسانات بازار را دنبال کرد. اسکالپر به دنبال روند بازار نیست، بلکه میخواهد نوسان بعدی بازار را پیشبینی کند، سریع وارد بازار شود و خیلی سریع هم خارج شود. عمر معامله کوتاه است و به همین دلیل در این سبک نمیتوان از روشهای مدیریت ریسک و بازدهی استفاده کرد.

سبک نوسان گیری روزانه (Forex Day Trading)

اگر عُمر معاملات را کمی زیاد کنیم، معاملهگر اسکالپر به یک نوسان گیر روزانه تبدیل میشود. در سبک نوسان گیری روزانه، معاملات کمی بیشتر باز باقی میمانند. در این سبک هدف معاملهگر ورود به حداکثر ۱۰ معامله در روز است. با این حال همه معاملات در پایان روز کاری باید بسته شوند. با این کار معامله درگیر نوسانات شبانه بازار نمیشود. در این سبک معاملاتی باید از تحلیلهای تکنیکال و فاندامنتال همزمان استفاده کرد. چونکه برای پیدا کردن فرصتهای معاملاتی خوب باید معاملهگر دید خوبی نسبت به بازار داشته باشد.

مزیت سبک نوسان گیری روزانه

استفاده از اهرم بالا با قابلیت مدیریت ریسک و بازدهی کوتاهمدت. بر خلاف سبک اسکالپینگ که فرصتی برای مدیریت ریسک و بازدهی معامله وجود ندارد، در سبک نوسان گیری روزانه به دلیل عمر بیشتر معاملات، میتوان از استراتژیهای مدیریت ریسک و بازدهی هم استفاده کرد.

عیب سبک نوسان گیری روزانه

برخی اوقات بازار میتواند در یک روز نوسانات شدیدی را تجربه کند. ازآنجاییکه در این سبک، عمر معاملات تا پایان روز کاری است، چنین نوسانات شدیدی میتواند به ضرر معاملهگر تمام شود.

سبک سوئینگ تریدینگ (Forex Swing Trading)

در سبک سوئینگ تریدینگ عمر معاملات بیشتر از سبک نوسان گیری روزانه است. این سبک چیزی بین استراتژی نوسان گیری روزانه و استراتژی “خرید و نگهداری” است. در این سبک معاملهگر باید توان تحلیل دقیق نمودارهای قیمتی را داشته باشد و بتواند نقاط بازگشتی و میانمدت بازار را تشخیص دهد. بر خلاف دو سبک دیگر، در این روش باید از چند نمودار زمانی (Timeframe) استفاده کرد و در صورت نیاز معامله را تا چند روز هم باز نگه داشت. در این سبک معمولاً خریداران سعی میکنند از بازگشتهای نزولی (پایان اصلاح) وارد معامله خرید شوند و یا در رالیهای صعودی اقدام به فروش کنند. در واقع در این سبک معاملهگر میخواهد از موجهای نسبتاً بزرگ بازار سواری بگیرد. در این سبک روند بازدهی معاملات معمولاً ثابت و مستمر است.

مزیت سبک سوئینگ تریدینگ

معاملهگر نیازی به بررسی مداوم بازار ندارد و میتواند معامله را تا چند روز باز نگه دارد. عمر معامله هم به اندازه کافی طولانی است و به همین دلیل معاملهگر توان مدیریت ریسک و بازدهی معاملات را دارد. معمولاً بازدهی هر معامله هم بیشتر از سایر سبکهای معاملاتی است.

عیب سبک سوئینگ تریدینگ

معامله باید تا چند روز باز بماند. این یعنی معاملهگر شاهد کاهش یا افزایش سود (یا زیان) معامله خواهد بود و هر نوسانی در بازار بر روحیه معاملهگر تأثیر منفی خواهد گذاشت. به همین دلیل شاید معاملهگر خیلی زود یا خیلی دیر از معامله خارج شود. در این روش معاملهگر باید بتواند بر ذهن خود کنترل داشته باشد.

چرا ۹۸ درصد استراتژیهای معاملاتی کارایی ندارند؟

شاید این سؤالی باشد که هر معاملهگر فارکسی در بدو ورود به حرفه معاملهگری آن را میپرسد. تقریباً تمامی منابع اطلاعاتی موجود در رابطه با بازارهای مالی، بخش جداگانهای برای استراتژی معاملاتی اختصاص دادهاند. ویدیوهای آموزشی زیادی هم در رابطه با استراتژیهای معاملاتی در اختیار همگان قرار گرفتهاند. اکثر این استراتژیها به نظر استراتژی موفقی میرسند، اما در عمل، معاملهگر نمیتواند از آنها سود ببرد. چرا این اتفاق میافتد؟ در این مقاله میخواهیم به این سؤال پاسخ دهیم.

چرا استراتژیهای معاملاتی کار نمیکنند؟

دلایل زیادی وجود دارند که چرا اکثر سیستمهای معاملاتی موجود انتظارات معامله گران را برآورده نمیکنند؟ در این بخش سعی میکنیم به چند مورد اشاره کنیم.

مشکلات فنی

برخی از استراتژیها صرفاً برای فروش طراحی میشوند. یعنی توسعه دهنده به فکر خدمات یا به روز رسانیهای بعدی نیست. به همین دلیل در شناساندن استراتژی به بخشهایی از نمودارهای قیمتی اشاره میشوند که استراتژی کارساز بوده است. اما حقیقت را به طور کامل نشان نمیدهند. شاید استراتژیهایی هم وجود داشته باشند که به طور رایگان در اختیار عموم قرار میگیرند. اما نقاط ضعف آنها مورد بحث قرار نمیگیرد و صرفاً مثالهایی که در آن استراتژی به خوبی کارایی داشته، نشان داده میشود.

تنظیمات اشتباه اندیکاتورها

قیمتگذاری داراییهای مالی به عوامل مختلفی بستگی دارد و به طور مستمر هم این عوامل در حال تغییر هستند. بایستی به این حقیقت توجه داشت که الگوریتم اندیکاتورهای تکنیکال مربوط به سالهای دور است. اکثر این الگوریتمها در قرن بیستم میلادی طراحی شدهاند. از آن زمان، حجم معاملات به قدری افزایش یافته که در اکثر بازارهای مالی شاهد تشکیل نویزهای قیمتی هستیم. به همین دلیل کارایی بسیاری از اندیکاتورهای تکنیکال به طور قابل توجهی کاهش یافته است. این پدیده تنها محدود به اندیکاتورهای تکنیکال نمیشود، حتی سطوح حمایت و مقاومت تکنیکال هم بارها با شکست جعلی مواجه میشوند.

عوامل انسانی

این شایعترین عاملی است که باعث میشود اکثر استراتژیها کارایی لازم را نداشته باشند. این مسئلهای است که در این مقاله بیشتر به آن میپردازیم.

اغلب اوقات معامله گران تازه کار اشتباهات مهلکی را مرتکب میشوند و این اشتباهات به ضرر آنها تمام میشوند. به طور مثال:

بیتوجهی به ویژگیهای خاص استراتژی

دیده شده که معامله گران تازه کار در مطالعه استراتژیهای معاملاتی به جزئیات توجه زیادی نمیکنند. به طور مثال طراح استراتژی توصیه کرده که از تایم فریمهای خاص یا ساعات معاملاتی مشخصی پیروی شود، اما معاملهگر این کار را نمیکند. یعنی به جای اینکه در جلسه معاملاتی آمریکا استراتژی را پیاده کند، در جلسه معاملاتی آسیا این کار را انجام میدهد. اگر شرایطی که برای استراتژی تعیین شده رعایت نشود، استراتژی هم کارایی خود را از دست خواهد داد. در این میان استراتژیهایی هم وجود دارند که برای داراییهای خاصی طراحی شدهاند. یعنی شاید استراتژی طراحی شده که تنها در جفت ارز EURUSD کار میکند. در چنین شرایطی معاملهگر باید حتماً به توصیههای طراح استراتژی توجه کند.

تقریباً همه معامله گران تازه کار به دنبال استراتژی بیعیب و نقص هستند

این یک حقیقت است که هیچ سیستم و استراتژی در دنیا وجود ندارد که بیعیب و نقص و تا ابد بتواند تصمیمات درست و سوددهی بگیرد. رمز موفقیت در بازارهای مالی خیلی ساده است، باید برآیند بازدهی معاملات مثبت باشد. استراتژیهایی وجود دارند که شاید در ۹۰ درصد مواقع معاملات با ضرر بسته شدهاند، اما ضرر مالی آنها به دلیل دستورات حد ضرر کوتاه قابل چشمپوشی بوده است. یعنی با اینکه تنها ۱۰ درصد معاملات در سود بسته شدهاند، اما در نهایت سود معاملات بیشتر از زیان آنها بوده است.

بیتوجهی به دستورات ایمنی

تقریباً هیچ معاملهگر تازهکاری به دستورات حد سود و حد ضرر اعتقادی ندارد! به خصوص که معامله گران تازه کار حرفه معاملاتی را با حسابهای دمو شروع میکنند و به همین دلیل زیان و سود معاملات برای آنها خیلی قابل درک نیست. اگر دستور حد ضرر یا حد سودی در کار نباشد، یعنی معاملهگر تازه کار نمیداند که چه زمانی معاملهاش اشتباه بوده و یا چه زمانی معاملهاش به ثمر مینشیند. مشخص است که نتیجه چنین دیدگاهی جز شکست نیست.

اهداف معاملاتی روزانه، هفتگی و ماهانه تعیین نکنید!

بسیاری از معاملهگران به تعیین هدف سود روزانه، هفتگی یا ماهانه میپردازند تا درصد خاصی از بازدهی معاملات هر هفته یا هر ماه را به دست بیاورند. احتمالاً شما هم مانند اکثر معاملهگران، این کار را قبلاً انجام دادهاید: یک صفحه اکسل را باز کرده و سرمایه معاملاتی فعلی خود را وارد کرده اید. سپس محاسبه کرده اید که چه میزان بازدهی مثبت هفتگی یا ماهانه می تواند سرمایه معاملاتی ۱۰٫۰۰۰ دلاری شما را در عرض یک یا دو سال به ۱٫۰۰۰٫۰۰۰ دلار تبدیل کند.

متأسفانه، تعیین اهداف مرتبط با عملکرد معاملاتی به طور معمول انتخاب منطقی نیست و حتی ممکن است تأثیر منفی بر عملکرد و رفتار معاملاتی فرد داشته باشد. به عنوان یک معاملهگر، پیشبینی رفتار بازار در هر روز یا هفته خاص امکانپذیر نیست. در این مقاله با پنج دلیل توضیح داده ایم که چرا تعیین اهداف سود روزانه یا هفتگی میتواند فشار روانی ایجاد کند؟

۱) اهداف معاملاتی یعنی ایجاد فشار ناخواسته!

پیشبینی سود و بازدهی تعداد فرصت های معاملاتی که یک استراتژی معاملاتی تولید میکند، به همین راحتی نیست! اگر بازار طبق پیش بینی شما حرکت نکند و استراتژی معاملاتی شما سیگنالهای معاملاتی جدید صادر نکند، ممکن است در شما احساس ناراحتی یا فشار روانی ایجاد شود که در نتیجه آن وادار به نقض قوانین خود و ورود به معاملات تصادفی برای رسیدن به اهداف معاملاتی خود خواهید شد.

اگر در انتهای دوره معاملاتی (روزانه، هفتگی و ماهیانه) به هدف قیمتی یا سود مورد نظر خود نزدیک نشده باشید، ممکن است وارد معاملاتی شوید که در صورت عادی این معاملات را انجام نمیدادید. این امر میتواند منجر به تصمیمگیری نادرست و انجام معاملات پر ریسک (که بر اساس قوانین استراتژی تستشده شما نیستند) شود.

۲) اهداف معاملاتی عامل اصلی انحراف از برنامه معاملاتی

برای دستیابی به سودی که تعیین کردهاید، این احتمال وجود دارد که احساس کنید فشار زیادی بر روی شما است و در نتیجه از برنامه معاملاتی خود خارج شده و وارد معاملاتی برنده با سوددهی بیشتر شوید. چنین نگرش حریصانهای معمولاً منجر به از دست دادن سرمایه مالی شما می شود، به ویژه زمانی که قیمت در سمت مخالف شما حرکت میکند.

در بلندمدت، پیروی از برنامه معاملاتی خود و برداشت سود از استراتژی معاملاتی تستشده، تصمیم صحیحی است و پایبندی در آن منجر به بازدهی مثبت و پیوسته می شود. به همین دلیل، داشتن برنامه معاملاتی قبل از ورود به ترید، یکی از عملکردهای معامله گران حرفه ای است. برنامهریزی پیشفرض معاملات با تجزیه و تحلیل دقیق نمودار قیمتی به معاملهگران این امکان را میدهد که معاملات بهتری داشته باشند.

۳) روشهای بهینه مدیریت ریسک

تعیین اهداف سود روزانه یا هفتگی ممکن است منجر به مدیریت نامناسب ریسک شود. در تلاش برای دستیابی به هدف تعیینشده، یک معاملهگر ممکن است ریسک بیش از حدی را در یک معامله یا چندین معامله دیگر بپذیرد و زیانهای قابل توجهی متحمل شود.

حتماً حجم یا سایز فرصت معاملاتی خود را از پیش تعیین کنید. بررسی منظم معاملات میتواند از انحرافات استراتژی تعیین حجم ترید خبر دهد و به معاملهگران کمک کند تا تصمیمات آتی مدیریت ریسک را اصلاح کنند. هنگامی که معاملهگران متوجه میشوند چقدر پول را با نقض قوانین مدیریت ریسک از دست دادهاند، در ورود به معاملات بعدی بیشتر دقت می کنند.

۴) انجام معاملات بدون مرز

معمولاً، معاملهگران از استراتژیهای معاملاتی متناسب با شرایط خاص بازار استفاده میکنند. استراتژیهای معاملاتی زمانی سیگنال صادر می کنند که نمودار قیمتی و معیارهای قیمتی شرایط خاصی دارند. در حالت ایده آل تریدرها از قوانین معاملاتی خود روی نمودارهای قیمتی بک تست گرفته اند و از کارایی استراتژی خود اطمینان حاصل کرده اند.

معاملهگرانی که به اهداف قیمتی یا سود برآورد شده خود نمیرسند، احتمالاً بدون رعایت استراتژی معاملاتی خود وارد بازار می شوند، در صورتی که بازار از استراتژی معاملاتی آنها حمایت نمیکند.

به عنوان مثال، یک سیستم معاملاتی پیرو روندی تا زمانی که بازار به روند خود ادامه می دهد، موفقیتآمیز عمل میکند. اما معامله در یک بازار رنج با نوسانات بالا ممکن است به نتایج مثبت منجر نشود، زیرا شرایط بازار با استراتژی معاملاتی استفاده شده همخوانی ندارد.

معاملهگران کنترلی بر محیط کلی بازار ندارند و باید از انجام معاملات خود در زمانی که بازار از قوانین معاملاتی آنها حمایت نمی کند، بپرهیزند. به یاد داشته باشید که گاهی اوقات نداشتن موقعیت معاملاتی در بازارها نیز یک موقعیت مناسب و طلایی است.

۵) اهداف بازدهی تصادفی هستند

سرانجام، اهداف بازدهی که بسیاری از معاملهگران از آنها استفاده میکنند، در واقعیت مبتنی بر دادههای واقعی نیستند. به طور معمول، معامله گران اهداف عملکردی خود را با محاسبه مدت زمان لازم برای دستیابی به رقم دلخواه در سرمایه معاملاتی خود طراحی می کنند.؛ معمولا معامله گران درصد عملکرد هفتگی یا ماهانه مورد نیاز برای رسیدن به ۱٫۰۰۰٫۰۰۰ دلار را در حساب معاملاتی خود تخمین می زنند.

این محاسبات بر اساس تفکر آرمانی استوار هستند و هیچ ارتباطی با نحوه عملکرد استراتژی معاملاتی آنها در گذشته ندارند. این اهداف عملکردی غیر واقعی هستند و معامله گران را به سمت تصمیم گیری ضعیف سوق می دهند، همانطور که در نکات بالا ذکر شد.

حداقل باید تلاش کنید تا اهداف عملکردی خود را بر اساس دادههای عملکرد تاریخی و سطح فعلی توانمندیهای خود سازماندهی کنید. با این حال بهتر است که اهداف بازدهی را به عملکرد معاملاتی ربط ندهید!

چگونه سیستم معاملاتی را نابود کنیم؟

احساسات و عواطف انسان میتواند مشکلات زیادی را در حین معامله در بازار فارکس ایجاد کند. تمام معامله گران موفق این را میدانند. به همین دلیل است که بسیاری از معامله گران اقدام به طراحی و ساخت استراتژی و سیستمهای معاملاتی میکنند، تا شاید اثرات منفی احساسات و عواطف انسانی را حذف کنند. سیستمهای معاملاتی بی عیب و نقص نیستند. در این مقاله میخواهیم با راههایی که منجر به نابود شدن استراتژی یا سیستم معاملاتی میشوند بیشتر آشنا شویم. آشنایی معاملهگر با این عوامل میتواند به او کمک کند تا استراتژی معاملاتی خود را ناخواسته نابود نکند.

بدون داشتن سواد لازم سیستم طراحی نکنید!

یکی از اشتباهات رایج در طراحی سیستمهای معاملاتی، در همان مرحله اول طراحی روی میدهد. معاملهگر هنوز آشنایی با بازار و تئوریهای بنیادی، تکنیکال و مدیریت ریسک ندارد، اما سعی میکند سیستم معاملاتی را طراحی کند. مسلماً چنین سیستمی نقصهای زیادی خواهد داشت. حتی شاید معاملهگر به این مسئله هم فکر نکند که سیستم به بازنگری نیاز دارد. چنین کاری نه تنها باعث میشود سیستم کارایی نداشته باشد، بلکه هنوز هم احساسات و عقاید شخصی معاملهگر در سیستم دخالت داده شدهاند.

عدم پیروی از سیستم معاملاتی

معاملهگر، سیستم یا همان استراتژی معاملاتی را طراحی میکند، اما بنا به دلایل مختلفی از آن پیروی نمیکند. شاید معاملهگر مضطرب است یا اعتماد به نفس کافی را ندارد. در این سناریو هم سیستم معاملاتی وجود دارد، اما احساسات شخصی معاملهگر آن را کنار میگذارند. توجه داشته باشید که پیروی از سیستم به این معنی است که در تمام مراحل انجام معامله طبق دستورالعملهای سیستم عمل کنید. در زمان طراحی سیستم تمام مراحل انجام معامله به طور دقیق تعریف میشوند، به همین دلیل معاملهگر باید آن را موبهمو انجام دهد.

تعویض سیستم معاملات

روش دیگر دور زدن سیستم معاملاتی تعویض یا تغییر سریع آن است. یعنی معاملهگر صرفاً به دنبال بهانهای برای تغییر دادن سیستم است و این کار را به دفعات انجام میدهد. سیستم یا استراتژی معاملاتی که طراحی میکنید، زمان و انرژی زیادی از شما میگیرد. به همین دلیل کنار گذاشتن آن کار درستی نیست. چون در صورت استفاده از یک سیستم دیگر، دوباره انرژی و زمان زیادی تلف خواهد شد تا سیستم شخصیسازی شود. اگر یاد نگیرید که سیستم موجود را توسعه دهید، همیشه در حال تعویض سیستمهای معاملاتی خواهید بود و فرصتها را بیخود و بیجهت از دست خواهید داد. کمی صبور باشید و به سیستم اجازه دهید نقاط ضعف و قوت خود را به شما نشان دهد و سپس به جای تعویض سیستم، آن را ارتقا دهید. ارتقا و بهبود سیستم معاملاتی باید به صورت تدریجی انجام شود. سیستم را نمیتوان به یکباره تغییر داد. باید تغییرات مرحله به مرحله و همراه با آزمایش و تحلیل نتایج باشد.

با خرابی سیستم معاملاتی چه کنیم؟

سیستم یا استراتژیهای معاملاتی نمیتوانند تا ابد سود ده باشند و بدون ایراد کار کنند. بازارهای مالی مثل فارکس و سهام پیوسته در حال تغییر هستند و وضعیت بازار هم به طور مرتب در حال تغییر است. در چنین شرایطی هر سیستم برندهای در نهایت از کار خواهد افتاد. وقتی سیستم برنده به یک سیستم بازنده تبدیل شد، نباید منتظر معجزه ماند. باید هر چه سریعتر وارد عمل شد و سیستم را تعمیر و ارتقا داد.

راهحل؟

اگر با کلیات استراتژی یا سیستم معاملاتی مشکلی ندارید، میتوانید تغییرات جزئی در سیستم اعمال کنید. بعد از اعمال تغییرات باید سیستم را در نرمافزارهایی مثل متاتریدر (MT4) تست کنید. هر سیستم یا استراتژی که تعمیر شد باید در حساب آزمایشی یا دمو تست شود و بعد از کسب نتایج موفق میتوان در حسابهای واقعی از آن استفاده کرد.

به تایم فریمهای بالاتر نگاه کنید

بازار گاهی اوقات میتواند بسیار نوسانی باشد. نویز بیش از اندازه بازار میتواند سیستم معاملاتی را خراب کند. در تایم فریمهای بالاتر مثل روزانه و یا هفتگی معمولاً چنین مشکلی به وجود نمیآید.

جفت ارز یا نماد معاملاتی را عوض کنید

اگر همیشه در یک جفت ارز یا نماد (Symbol) معامله میکنید، شاید رفتار آن نماد تغییر کرده باشد. تغییر رفتار نماد میتواند بر عملکرد سیستم معاملاتی آسیب وارد کند. به همین دلیل اگر سیستم معاملاتی خراب شده، شاید بتوان با عوض کردن نماد معاملاتی آن را تعمیر کرد.

پارامترهای حد ضرر و حد سود را تغییر دهید

تغییر پارامترهای حد ضرر و حد سود میتواند تفاوت زیادی در عملکرد سیستم معاملاتی ایجاد کند. شما باید در سیستم معاملاتی از نسبت ریسک به ریوارد نرمالی استفاده کنید و هیچ وقت حد ضرر معامله را برای باز نگه داشتن بیشتر معامله تغییر ندهید. معاملهای که زیان ده است باید با زیان مشخصی بسته شود نه اینکه با تغییر حد ضرر، میزان زیان را بالا ببرید.

یکی از اندیکاتورهای تکنیکال را حذف کنید

بسیاری از سیستمهای معاملاتی از اندیکاتورهای تکنیکال استفاده میکنند و گاهی اوقات در این کار افراط میکنند. این مسئله باعث میشود تا درک علت برد یا باخت در معامله دشوار شود. اکثر معامله گران تازهکار فکر میکنند که هر چه تعداد اندیکاتورهای تکنیکال مورد استفاده در سیستم بیشتر باشد، کارایی سیستم هم ارتقا خواهد یافت. اما به جای ارتقا سیستم، تنها کار را پیچیده میکنند. شاید با حذف یک یا دو اندیکاتور بتوان پیچیدگیهای سیستم را کاهش داد و علت خرابی سیستم را تشخیص داد و بر طرف کرد.

سیستم معاملاتی دیگری را تست کنید

بعد از تعمیر و ارتقا سیستم معاملاتی شاید به این نتیجه برسید که دیگر دوره استفاده از سیستم به پایان رسیده و باید به فکر یک سیستم معاملاتی دیگری باشید. از تغییر نترسید و سیستم معاملاتی دیگری را طراحی کنید.

آشنایی با نسبت توقع یا Expectancy استراتژی

معامله گران باید درک درست و واقعی از انتظارات خود داشته باشند و بدانند که اگر قرار باشد سود کنند، این سود تقریباً چقدر خواهد بود؟ به احتمال زیاد بسیاری از معامله گران فارکس، سهام یا حتی رمزارز ها نمیدانند که بازدهی و یا ضرر احتمالی سیستم معاملاتی آنها چند است؟ همه میخواهند سود کنند، اما کسی نمیداند که سیستم معاملاتی آنها چقدر میتواند بازدهی داشته باشد. در واقع همه معامله گران به معاملهای که باز است یا میخواهند واردش شوند تمرکز میکنند و کسی با برآیند معاملات کاری ندارد. اگر میخواهید حرفهای معامله کنید، حتماً این مقاله را تا انتها مطالعه کنید. در این مقاله با نسبت توقع آشنا خواهید شد.

معاملات تصادفی

اکثر معامله گران به طور تصادفی معامله میکنند و به نتایج تصادفی هم اهمیت میدهند! این گروه از معامله گران به دنبال فرصت هستند و صرفاً میخواهند در بازار حضور داشته باشند. این گروه معمولاً به گونهای معامله میکنند که انگار هر چه پیش آید خوش آید! معمولاً آنها بعد از مدتی آوارگی در بازار، با زیان و ناامیدی از حرفه معاملهگری دست میکشند.

هزینه کسبوکار معاملهگری چقدر است؟

شاید فکر کنید که خرید کامپیوتر یا دورههای آموزشی همان هزینه حرفه معاملهگری است. این دیدگاه اشتباهی است. در حرفه معاملهگری شما از استراتژی و سیستمهای معاملاتی استفاده میکنید که برای خود هزینههای جداگانهای دارند. منظور هزینه خرید یا ساخت استراتژی نیست. شما وقتی از استراتژی استفاده میکنید، برخی از معاملات در زیان بسته خواهند شد. مجموع زیانهای معاملاتی که به دلیل استفاده از استراتژی متحمل میشوید، همان هزینه استراتژی است. اگر تا به امروز به این نکته توجه نکرده بودید، به احتمال زیاد شما هم جزو معاملهگرانی هستید که بیشتر روی معاملهای که باز است تمرکز دارید و به فکر فردا نیستید! و از همه مهمتر دید بلندمدتی به حرفه معاملهگری ندارید.

توقع از استراتژی معاملاتی یک پارامتر مهم و تأثیرگذار در کسبوکار شماست! توقعی که از سیستم معاملاتی دارید، همان روابط بلندمدتی است که بین سود، زیان، معامله برنده و معامله بازنده حاکم است. توقعی که از سیستم معاملاتی دارید نشان میدهد که معاملات شما چقدر بازدهی و یا زیان خواهند داشت.

ما در این مقاله سعی میکنیم تا در ۳ قدم توقعی که از سیستم معاملاتی دارید را محاسبه کنیم. اول سعی میکنیم نسبتهای معاملات برنده و بازنده را محاسبه کنیم. در قدم دوم نسبت ریسک به ریوارد را محاسبه میکنیم و در نهایت هم با ترکیب این دو عدد، نسبت توقع سیستم را به دست میآوریم. به کمک نسبت توقع هم میتوانیم انتظارمان از آینده سیستم معاملاتی را شکل دهیم.

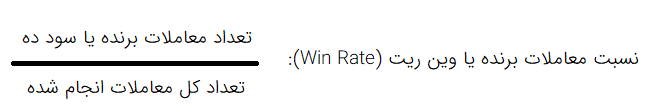

نسبتهای معاملات برنده و بازنده (وین ریت و لوز ریت)

محاسباتی که در این مقاله استفاده میشوند خیلی ساده و روان هستند. اول لیست تمام معاملاتی که انجام دادهاید را آماده کنید. تعداد کل معاملات انجام شده را به دست آورید. حال معاملاتی که برنده بودهاند، یعنی به حد سود رسیدهاند و یا در سود بسته شدهاند را بشمارید. عدد به دست آمده را بر کل تعداد معاملات تقسیم کنید.

به طور مثال اگر ۵۰ معامله انجام دادهاید و ۱۵ معامله به حد سود خوردهاند، کافی است ۱۵ را بر ۵۰ تقسیم کنید. عدد به دست آمده همان نسبت معاملات برنده یا وین ریت است (در اینجا میشود ۰٫۳ یا اگر ضرب در صد کنید میشود ۳۰ درصد). پس سیستم معاملاتی شما در تمام ۵۰ معاملهای که انجام دادهاید در ۳۰ درصد مواقع برنده بوده و در ۷۰ درصد باقی مانده بازنده (لوز ریت).

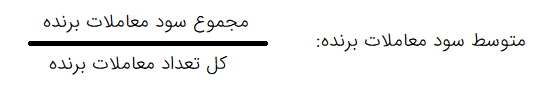

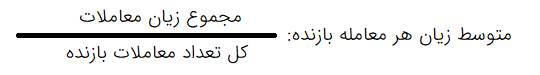

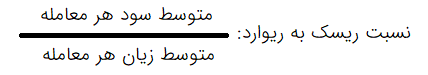

نسبت ریسک به ریوارد

محاسبه نسبت ریسک به ریوارد هم ساده است. سود تمامی معاملات برنده را با هم جمع کنید و بر تعداد معاملات برنده تقسیم کنید. با این کار متوسط بازدهی معاملات به دست میآید. سپس زیان تمام معاملات بازنده را جمع بزنید و بر تعداد کل معاملات بازنده تقسیم کنید تا متوسط زیان معاملات مشخص شود.

حال کافی است متوسط سود معاملات را بر زیان معاملات تقسیم کنید تا نسبت ریسک به ریوارد به دست آید.

به طور مثال اگر متوسط سود در هر معامله ۵۰۰ دلار و متوسط زیان هر معامله بازنده ۱۰۰ دلار باشد، نسبت ریسک به ریوارد میشود ۵٫ یعنی سود معاملات برنده ۵ برابر زیان معاملات بازنده است.

نسبت توقع یا Expectancy ratio

حال میتوانیم نسبت توقع سیستم معاملاتی را محاسبه کنیم. خیلی ساده نسبت ریسک به ریوارد را به وین ریت ضرب میکنیم. سپس نسبت معاملات بازنده را از آن کم میکنیم و عدد به دست آمده همان نسبت توقع است.

در مثالهای بالا نسبت ریسک به ریوارد برابر ۵ و وین ریت هم ۳۰ درصد بود. پس ۵ ضرب در ۳۰ درصد میشود، ۱۵۰ درصد. حال اگر ۷۰ درصد یا لوز ریت را از آن کم کنیم، میشود ۸۰ درصد یا ۰٫۸۰٫ این همان نسبت توقع است. یعنی استراتژی که از آن استفاده میکنید، به طور متوسط بازدهی آن ۰٫۸۰ برابر زیانهای تحقق یافته است. شما با مقایسه نسبت توقع سایر استراتژیهای میتوانید بهتر در رابطه با انتخاب آنها تصمیمگیری کنید. به یاد داشته باشید که نسبت توقع بالای صفر قابل قبول است و اعداد منفی به معنی زیان ده بودن آن است.

شما میتوانید نسبت توقع را از فرمول دیگری هم به دست آورید. کافی است وین ریت را در سود متوسط معاملات ضرب کنید و سپس حاصلضرب لوز ریت در متوسط زیان معاملات را از آن کم کنید.

در مثال بالایی، وین ریت ۳۰ درصد و سود متوسط هم ۵۰۰ دلار بود. لوز ریت یا نسبت معاملات بازنده ۷۰ درصد و زیان متوسط هم ۱۰۰ دلار بود. پس (۰٫۷ * ۱۰۰) – (۰٫۳ * ۵۰۰) میشود: ۰٫۸ یا ۸۰ درصد.

نسبت توقع به چه دردی میخورد؟

- نسبت توقع نشان میدهد که سود معمول هر معاملهای که انجام میشود تقریباً چقدر خواهد بود؟ اعداد مثبت نشانگر سود هستند. اما اگر این عدد منفی باشد، به معنی زیان ده بودن استراتژی است.

- نسبت توقع استراتژی تنها برای مجموع معاملات مناسب است. یعنی باید تعداد معاملات زیاد باشد تا بتوان از این نسبت استفاده کرد. معمولاً نسبت توقع برای تعداد معاملات بالای ۵۰ عدد مناسب است.

- در طول زمان شاید نسبت توقع تغییر کند. به هر حال این ذات بازار است که هر لحظه در حال تغییر است و انتظارات ما هم با آن تغییر میکند. تغییر در نسبت توقع معاملات میتواند به ما کمک کند تا دید و درک بهتری از عملکرد خود داشته باشیم.

- اگر میزان سودآوری معاملاتی که انجام میدهید با نسبت توقع همخوانی نداشته باشد، به احتمال زیاد یا شرایط بازار به طور کلی تغییر کرده و یا شما در پیادهسازی استراتژی معاملاتی ضعیف عمل کردهاید. در هر صورت بایستی در عملکرد خود تجدید نظر کنید.

- اگر نسبت توقع معاملات در حال بهبود و ارتقاست، بایستی خیلی فوری علت آن را پیدا کنید. عاملی که باعث چنین بهبودی در عملکرد شما شده مهم است.

شاخص دراودان چیست؟

در مقالات قبلی آموزش حرفه معاملهگری به اهمیت داشتن سیستم و پلن معاملاتی تأکید شده بود. سیستم معاملاتی برای مدیریت ریسک معاملات ضروری است. استفاده از حد ضرر، حجم مناسب و نسبت ریسک به ریوارد به سرمایهگذاران کمک میکند تا ریسک معاملات را پایین بیاورند.

اما آیا راهی برای ارزیابی ریسک کلی سیستم معاملاتی در یک دوره زمانی مشخص وجود دارد؟ اصلاً مشخص کردن ریسک سیستم معاملاتی چه کمکی به شما و بهبود سیستم معاملاتی میکند؟ در این مقاله سعی میکنیم به این سؤالات پاسخ دهیم. شما بعد از خواندن این مقاله میتوانید بهراحتی ریسک سیستم معاملاتی را مشخص کنید و بر اساس آن در رابطه با نحوه بهبود و ارتقا سیستم معاملاتی و یا سرمایهگذاری در صندوقها تصمیم بگیرید.

دراودان چیست؟

در بازار فارکس به تفاوت میان تراز حساب (Account Balance) و موجودی آنی (Equity) حساب را دراودان یا Drawdown میگویند. علاوه بر این به تفاوت میان بالاترین و پایینترین سطح موجودی آنی حساب (Equity) هم Drawdown گفته میشود.

همانطور که میدانید موجودی آنی حساب یا همان Equity بر اساس سود و زیان معاملاتِ باز تغییر میکند. اگر موجودی آنی حساب به زیر تراز حساب برسد، گفته میشود که دراوداون روی داده است. این شاخص در واقع نشانگر بزرگترین افت سرمایه است. چنین شاخصی به سرمایهگذاران کمک میکند تا میزان ریسکی که تحمل کردهاند را بررسی کنند. شاخص Drawdown را میتوان بر اساس درصد، پیپ یا واحد ارزی حساب کرد.

شاخص دراودان Drawdown به چه دردی می خورد؟

برای معاملهگران شاخص دراودان نشانگر عملکرد سیستم یا استراتژی معاملاتی است، درحالیکه سرمایهگذاران به کمک این شاخص میتوانند حداکثر ریسک مدیر سرمایه یا صندوق را ارزیابی کنند. بهطور ساده اگر موجودی آنی حساب معاملاتی ۱۰۰۰ دلار باشد و ضرر ۵۰۰ درصدی در حساب ثبت شود، میزان دراودان برابر ۵۰ درصد خواهد بود. این شاخص به سرمایهگذاران نشان میدهد که این حساب معاملاتی میتواند تا ۵۰ درصد ریسک (یا زیان) داشته باشد.

شاخص دراودان، معیاری برای انتخاب سیستم معاملاتی است

فرض کنید سیستم معاملاتی سود ۵ درصدی را در یک دوره زمانی به دست آورده است، اما شاخص دراودان این سیستم معاملاتی ۱۱ درصد بوده است. یعنی ریسک این سیستم معاملاتی ۱۱ درصد است. کاملاً مشخص است که ریسک از دست دادن سرمایه (۱۱ درصد) بیشتر از سود ۵ درصدی است. چنین محاسبهای میتواند هشدار جدی برای سرمایهگذار باشد. اکثر سرمایهگذاران سعی میکنند تا از سیستم معاملاتی استفاده کنند که دراودان بالایی نداشته باشد. با این حال این یک واقعیت است که هر سیستم معاملاتی دچار ضرر خواهد شد.

دراودان بالا یعنی باید سیستم را تغییر یا ارتقا داد

شاخص دراودان به معاملهگران کمک میکند تا سیستم معاملاتی را ارزیابی کنند و ریسک سیستم معاملاتی را با دقت خوبی تعیین کنند. شاخص دراودان میتواند به شما نشان دهد که آیا به تغییر حجم معاملات یا تغییر کلی استراتژی معاملاتی نیازی هست یا خیر؟

دراودان کمتر، ریسک کمتر

این شاخص یک عدد ثابت نیست و با ایجاد سقف و کفهای جدید در موجودی آنی حساب (Equity) تغییر خواهد کرد. بهطورکلی هر چه ریسک هر معاملهای کمتر باشد، میزان دراودان و رشد سود حساب هم کمتر خواهد بود. در مقابل هر چه ریسک معاملات بیشتر باشد، دراودان حساب و رشد سود هم بالا خواهد بود. به همین دلیل هدف اصلی مدیران صندوقها و معاملهگران ایجاد توازنی میان ریسک و رشد سودآوری است. شاخص دراودان میتواند برای دستیابی به این مهم مناسب باشد.

محاسبه خودکار شاخص دراودان در نرمافزار متاتریدر

بعد از اینکه سیستم معاملاتی را طراحی کردید و آن را در دنیای واقعی تست کردید، دادههای کافی برای محاسبه شاخص دراودان در اختیار متاتریدر قرار خواهد گرفت. شما میتوانید در دورههای زمانی متفاوت سیستم معاملاتی را از نظر میزان ریسک از دست رفتن سرمایه بررسی کنید. اگر شاخص دراودان بیشازحد بالا باشد، یعنی زمان آن فرا رسیده تا در رابطه با جزئیات سیستم معاملاتی تجدید نظر کنید.

دراودان چقدر باشد خوب است؟

عدد دقیقی برای دراودان وجود ندارد. برخی از سرمایهگذاران معتقدند که این شاخص نباید بیش از ۳۰ درصد باشد. برخی دیگر تا ۵۰ درصد هم حاضر به تحمل ریسک هستند و برخی دیگر شاید حاضر به پذیرفتن ریسک ۵ درصدی نباشند. در ارزیابی سیستم معاملاتی میتوان شاخص دراودان را به عنوان ریسک نهایی سیستم در نظر گرفت. بر همین اساس اینکه شاخص دراودان سیستم شما چقدر باید باشد به میزان تحمل ریسک شما بستگی دارد. اما بهطورکلی شاخص بالای ۳۰ درصد غیرمنطقی است.

مشاهده دراودان در متاتریدر

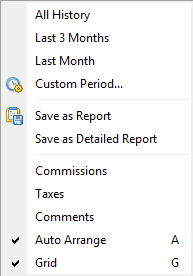

پلتفرم متاتریدر (MT4) به شما کمک میکند تا بهراحتی عملکرد سیستم معاملاتی را ارزیابی کنید. برای دستیابی به گزارش دقیق متاتریدر کافی است پنجره ترمینال را باز کنید. برای نمایش پنجره ترمینال در متاتریدر کافی است از کلید میانبر Ctrl+T استفاده کنید و یا اینکه از منوی View گزینه Terminal را انتخاب کنید.

در پنجره ترمینال برگه Account History را انتخاب کنید. این برگه تاریخچه تمامی معاملات انجام شده و وضعیت موجودی حساب را نشان میدهد. در این بخش معاملاتی که هنوز بسته نشدهاند، نمایش داده نمیشوند. معاملهگران میتوانند از تاریخچه معاملات برای ارزیابی عملکرد خود استفاده کنند. اگر در جدول Account History راست کلیک کنید منوی زیر باز خواهد شد. دستورات این منو میتوانند برای هر معاملهگری مفید باشند. در واقع دستورات این منو به شما اجازه میدهند که تاریخچه معاملات خود را با جزئیات در قالبهای مختلف مشاهده و ذخیره کنید.

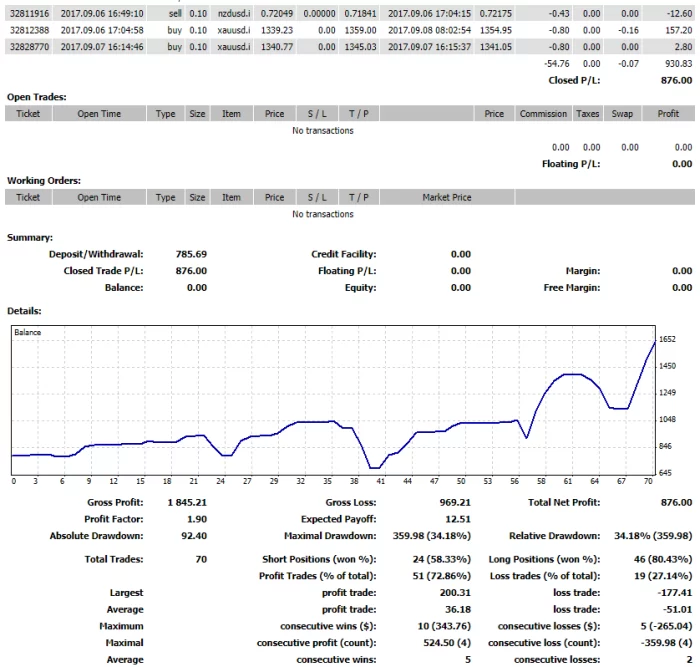

از منوی راست کلیک گزینه Save as Detailed Report را انتخاب کنید. اگر گزارش تاریخچه معاملات را ذخیره کنید با تصویری مشابه تصویر زیر روبرو خواهید شد. در زیر نمودار خطی سه نسبت برای Drawdown نمایش داده میشود. Maximal Drawdown نشانگر حداکثر افت حساب است و شاخصی برای تعیین ریسک سیستم معاملاتی است.

نکات ساده برای نوسان گیری بهتر از بازار

هیچ سیستم معاملاتی کاملی برای معاملات کوتاهمدت وجود ندارد. با این حال استفاده از سیستمهای معاملاتی یک ضرورت است. در این مقاله میخواهیم چند نکته ساده برای موفقیت بیشتر در بازار را بررسی کنیم. حتماً از این نکات در طراحی و اجرای سیستم معاملاتی استفاده کنید.

هاوارد ابل (Howard Abell) و باب کاپل (Bob Koppel) دو تن از معامله گران حرفهای بازار هستند. این دو معاملهگر معتقدند که “سیستم معاملاتی کوتاهمدت که مخصوص نوسان گیری است باید سود ده باشد و با ویژگیهای شخصیتی معاملهگر همخوانی داشته باشد.” هر سیستم معاملاتی تنها مخصوص یک نفر است.

صبر کنید!

اگر میخواهید نوسان بگیرید، باید صبر کنید. صبر کردن یکی از مهارتهای اصلی نوسان گیران بازار است. آنها صبر میکنند تا بازار به جایی که انتظارش را دارند برسد. در واقع باید قبل از معامله منتظر بمانید تا بازار به آنچه شما انتظار دارید عمل کند. شما نمیتوانید همینکه سیستم را باز کردید و نمودار را تحلیل کردید سریعاً وارد بازار شوید. باید منتظر بمانید تا بازار به یک سطح کلیدی خاص برسد و بعد از آن وارد بازار شوید.

درصد موفقیت سیگنالها اهمیت زیادی دارد

هر روز باید بازار را با اطلاعات و اخبار بیشتری تحلیل کنید و حداقل نوسانات یک روز تا دو هفته را بررسی کنید. شما باید محدودهای که انتظار دارید سیگنال صادر شود را پیدا کنید و منتظر بمانید تا بازار به این محدوده برسد. هر چقدر شانس موفقیت سیگنالهای شما بیشتر باشد، در نوسان گیری از بازار هم بهتر عمل خواهید کرد.

پیشبینی فرصتهای احتمالی

برای اینکه از قیمتهای فعلی معامله کنید باید حتماً دلیل خوبی داشته باشید! اگر فرصتی در کار نیست وارد معامله نشوید! حتماً شما هم معاملات صرافیها را دیدهاید. آنها ارزهای خارجی را با قیمتهای فوری خرید و فروش میکنند. هدف آنها نگهداری ارز نیست و درآمد آنها هم از کارمزد معاملات است. شاید صرافی سرمایهگذاری هم انجام دهد. اما به طور کلی درآمد اصلی صرافیها از کارمزد معاملات است. شما به عنوان نوسان گیر نمیتوانید مثل صرافیها عمل کنید! سود شما از کارمزد نیست. پس صبر کنید تا فرصت خوبی در بازار فراهم شود و سپس بر اساس فرصت به وجود آمده معامله کنید. فراموش نکنید که معامله شما نیاز به زمان دارد تا به نتیجه برسد.

استفاده از دستورات پندینگ

اگر در بازار فرصتی پیدا کردهاید، اما میترسید معامله کنید حتماً از دستورات پندینگ (Pending Orders) استفاده کنید. این نوع دستورات به شما امکان میدهند تا با رسیدن بازار به سطح مورد انتظار شما معامله اجرا شود. اگر پشت سیستم نبودید یا اگر در حین معامله از قیمتهای آنی استرس پیدا میکنید، حتماً از دستورات پندینگ استفاده کنید.

هر روز یک سیگنال

سعی کنید هر روز تنها یک معامله بزنید. در معامله افراط نکنید. بالا رفتن تعداد معاملات نشانگر اضطراب و ناتوانی شما در تصمیمگیری است. سعی کنید تا فرصت معاملاتی فراهم شود و سپس از سیگنالهای به دست آمده تنها یک مورد را برای معامله انتخاب کنید.

به نوسانات بیمعنی بازار واکنش نشان ندهید!

بسیاری از نوسانات قیمتی که هر روز در بازار میبینیم، تنها نویز بازار هستند و هیچ معنی و مفهوم خاصی ندارند. اگر به هر کندل یا نوسان قیمتی در بازار توجه کنید، گیج خواهید شد. تنها به نوساناتی توجه داشته باشید که برای بازار معنی و مفهوم خاصی دارند.

وقتی سرعت تغییرات بازار بالا رفت، تثبیت سود کنید

به عنوان یک نوسان گیر بهتر است که همیشه با سود از معاملات خارج شوید! اگر بازار نوسانات شدیدی را نشان میدهد و قیمتها به شدت در حال افزایش یا کاهش هستند، سریعاً تثبیت سود کنید. بازار شدیداً نوسانی همیشه در یک جهت حرکت نمیکند! پس اگر انتظار زیادی از معامله دارید اما بازار به شدت نوسانی است، سریعاً معامله را در سود ببندید و منتظر بازگشت آرامش به بازار بمانید.

از بازارهای مُرده فاصله بگیرید

اگر نوسانات بازار محدود است، به بازار دیگری نگاه کنید! شاید جفت ارز USDCHF بدون نوسان قابلتوجهی معامله شود. اما در بازار NZDUSD حرکات قیمتی قابل پیشبینی دیده شود. خیلی ساده بازار را تغییر دهید و در NZDUSD به دنبال سیگنال باشید. بازاری که نوسان نداشته باشد برای نوسان گیری هم مناسب نیست.