یکشنبه ۴ آذر ۱۴۰۳ – ۱۰:۱۱

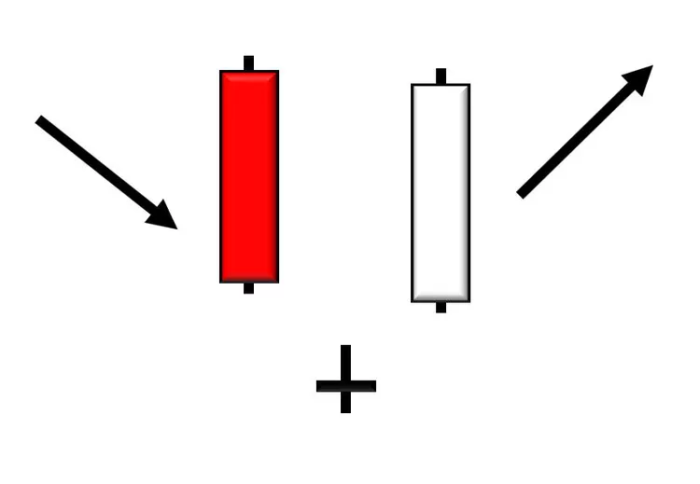

عبارت کودک رها شده شاید کمی عجیب به نظر برسد، اما در دنیای بورس و بازارهای مالی، الگوی “کودک رها شده صعودی/Bullish Abandoned Baby” نشانهای برای تغییر روند نزولی به روند صعودی است. این الگو با سه کندل روی نمودار قیمتی شکل میگیرد:

- کندل اول: یک کندل نزولی بلند است که نشان دهندهی کاهش شدید قیمت است.

- کندل دوم: یک کندل قیمتی دوجی است که با یک گپ قیمتی نسبت به کندل نزولی تشکیل می شود. این کندل نشانگر تردید و بلاتکلیفی در بازار است، بدین معنی که بین خریداران و فروشندگان تنش وجود دارد.

- کندل سوم: یک کندل صعودی قوی است که با یک جهش (گپ) قیمتی نسبت به کندل قبلی باز میشود و به سمت بالا حرکت میکند. این جهش نشانگر افزایش ناگهانی تقاضا و قدرت گرفتن خریداران در بازار است.

روانشناسی پشت الگو

روانشناسی پشت الگو این است که روند اولیه بازار نزولی بوده و قیمت مجدداً با یک فروش سنگین (کندل اول) مواجه شده است. سپس قیمت یک کندل قیمتی دوجی تشکیل میدهد که نشان دهنده کاهش مومنتوم نزولی است، زیرا قیمتهای باز و بسته شدن کندل دوجی تقریباً یکسان هستند.

دوجیها نشانگر تردید در بازار هستند. به این معنی که قدرت فروشندگان در حال کاهش است و خریداران در حال ورود به بازار هستند. بعد از کندل دوجی، یک کندل صعودی با مومنتوم بالا تشکیل می شود. این نشان میدهد که خریداران کنترل بازار را به دست گرفتهاند و فروشندگان به طور موقت، توان خود را از دست دادهاند.

نکات ویژه در الگوی صعودی کودک رها شده

الگوی صعودی کودک رها شده (Bullish Abandoned Baby) یکی از الگوهای محبوب در تحلیل تکنیکال است که میتواند سیگنالهایی از تغییر روند به سمت صعودی بودن قیمت ارائه دهد. برخی از معاملهگران تغییرات جزئی در این الگو را پذیرفته و به آن اعتبار میدهند. برای مثال، ممکن است کندل Doji به جای باز شدن با گپ قیمتی نسبت به قیمت بسته شدن کندل اول، در نزدیکی قیمت بسته شدن آن کندل تشکیل شود و در همان سطح باقی بماند.

همچنین، در برخی موارد، قبل از آغاز حرکت صعودی، ممکن است دو یا سه کندل Doji پشت سر هم تشکیل شوند. این تغییرات برای برخی از معاملهگران قابل پذیرش است، زیرا الگو همچنان نشاندهنده یک افت قیمت موقت، توقف کوتاه مدت و در نهایت افزایش قابل توجه قیمت است.

الگوی کودک رها شده صعودی معمولاً در مواقعی شکل میگیرد که بازار بعد از یک روند نزولی به یک فاز تثبیت رسیده و آمادهی حرکت صعودی است. شناخت دقیق این الگو میتواند به معاملهگران کمک کند تا بهترین نقاط ورود به بازار را شناسایی کنند.

بهترین بروکرهای فارکس را می شناسید؟

با ایران بورس آنلاین در بهترین بروکر فارکس حساب باز کنید

معامله با الگوی صعودی کودک رها شده

در حالی که روشهای مختلفی برای معامله با این الگو وجود دارد، در اینجا برخی نکات کلی در مورد نحوه انجام آن آمده است:

۱٫ نقطه ورود

برخی از معاملهگران سفارش stop-limit order را بالاتر از کندل سوم الگو قرار میدهند. زمانی که اوج قیمتی کندل سوم شکسته میشود، این سیگنال به آنها میدهد که احتمال ادامه روند صعودی وجود دارد. بنابراین، عبور از اوج قیمتی کندل سوم میتواند یک فرصت مناسب برای خرید باشد. به عبارت دیگر، معاملهگران انتظار دارند که قیمت پس از شکستن این سطح، همچنان در جهت صعودی حرکت کند.

۲٫ حد ضرر

برای مدیریت ریسک و جلوگیری از خروج زودهنگام از معامله، معاملهگران میتوانند دستور حد ضرر را زیر کف قیمتی کندل دوجی (دومین کندل) قرار دهند. این نقطه به عنوان پشتیبانی یا حمایت از قیمت عمل میکند. معاملهگرانی که ریسک کمتری را میپذیرند، میتوانند حد ضرر را کمی پایینتر از کف قیمتی کندل سوم قرار دهند. به یاد داشته باشید که روندهای معکوس اغلب با افزایش نوسانات همراه هستند، بنابراین باید هنگام انتخاب نقطه حد ضرر، این نکته را مد نظر قرار دهید.

۳٫ حد سود

این الگو به طور مستقیم حد سود مشخصی ندارد، اما میتوان از چند روش مختلف برای تعیین حد سود استفاده کرد:

استفاده از اندیکاتورهای تکنیکال: یکی دیگر از روشهای خروج، استفاده از اندیکاتورهای تکنیکال مانند میانگین متحرک است. زمانی که قیمت به زیر میانگین متحرک عبور کند، معاملهگر میتواند تصمیم به خروج از معامله بگیرد.

سطوح فیبوناچی اصلاحی: یکی از روشهای متداول برای تعیین حد سود، استفاده از سطوح فیبوناچی است. برای مثال، معاملهگران میتوانند حد سود خود را در اطراف سطح ۵۰ درصد فیبوناچی قرار دهند.

نسبت ریسک به ریوارد: همچنین، میتوان حد سود را بر اساس یک نسبت ریسک به ریوارد ثابت تعیین کرد. به عنوان مثال، اگر ریسک معامله ۵۰۰ دلار باشد، هدف سود میتواند ۱۰۰۰ دلار یا ۱۵۰۰ دلار تعیین شود.

مثالی از الگوی صعودی کودک رها شده

الگوی صعودی کودک رها شده (Bullish Abandoned Baby) یک الگوی نسبتاً کمیاب است که نیازمند شرایط خاصی برای شکلگیری است. برخی از معاملهگران با کمی انعطاف در این محدودیتها، میتوانند الگوهای مشابهی پیدا کنند و همچنان نتایج خوبی بدست آورند.

در ادامه، به عنوان مثال از الگوی کودک رها شده صعودی، نمودار قیمتی سهام شرکت Macy’s Inc آورده شده است. پس از هر کاهش قیمت در بازار، در چندین کف قیمتی این الگو تشکیل شده است. در هر بار شکلگیری این الگو، پس از تشکیل کندل دوجی (دومین کندل)، قیمت به طور قابل توجهی افزایش یافته است.

این الگو در واقع نشاندهندهی یک افت موقت، توقف و سپس صعود قابل توجه است. به عبارت دیگر، بازار پس از افت کوتاه مدت، نشاندهندهی نشانههایی از بازگشت و حرکت به سمت بالا بوده که فرصتی برای خرید فراهم میکند.

- الگوی اول (بدون گپ قیمتی): در این الگو، یک تغییر جزئی وجود دارد؛ زیرا گپ قیمتی که معمولاً در الگوی کودک رها شده صعودی مشاهده میشود، در اینجا تشکیل نشده است. به جای آن، دو کندل دوجی مشاهده میشود. با این حال، مفهوم کلی الگو همچنان برقرار است. این الگو نشاندهنده یک افت شدید، تردید و تثبیت موقت است که پس از آن، افزایش قابل توجه قیمت در جهت صعودی آغاز میشود. حتی بدون گپ قیمتی، این الگو میتواند به عنوان نشانهای از تغییر روند به سمت صعودی تفسیر شود.

- الگوی دوم (دو کندل دوجی): در الگوی دوم، نیز دو کندل دوجی مشاهده میشود. این حالت کاملاً قابل قبول است و مشابه با الگوی اول، قیمت پس از تشکیل این دو کندل دوجی به طور قابل توجهی افزایش یافته است. در این حالت نیز همانطور که در الگوی صعودی کودک رها شده انتظار میرود، پس از مرحله تثبیت و تردید، روند صعودی آغاز میشود.

- الگوی سوم (بدون گپ قیمتی در دوجی): در الگوی سوم نیز یک تغییر جزئی دیگر وجود دارد؛ زیرا کندل دوجی بدون گپ قیمتی نسبت به قیمت بسته شدن کندل نزولی قبلی تشکیل شده است. با این حال، پس از تشکیل کندل دوجی، قیمت به طور قابل توجهی افزایش یافته و روند صعودی آغاز شده است. این نیز نشاندهنده یک سیگنال صعودی است، حتی اگر تمام ویژگیهای دقیق الگوی کودک رها شده رعایت نشده باشد.